值得信赖的区块链资讯!

值得信赖的区块链资讯!

加密六协议混战:HyperEVM 向以太坊宣战

以太坊携 DeFi 再次回归,Aave/Pendle/Ethena 让循环贷成为杠杆放大器,相比于 DeFi Summer 以 ETH 为基准的链上堆栈,USDe 等稳定币支撑的杠杆上升曲线更为平缓。

我们可能进入一个温暖的长周期,对链上协议的考察将分为两部分,其一是涉及更多的资产类型,外部资金流动性在美联储降息预期下将更为充沛;其二是考察杠杆倍数的极限取值,对应安全去杠杆的过程,即个人如何安全退出,牛市会如何结束。

本文聚焦于链上协议联动,外部资金的考察可参考上一篇文章:加密权力结构新变:托管机构 Anchorage 的铁金库

加密六协议:生态和代币的互动

链上协议和资产不胜枚举,但在二八法则下,我们只需要关注 TVL/交易量/代币价格这些参数即可,更聚焦一点,关注对链上生态不可或缺的最少数个体,进而考察其在生态网络中的关系,以兼顾个体重要性、生态链接度和增长潜力最高的新协议。

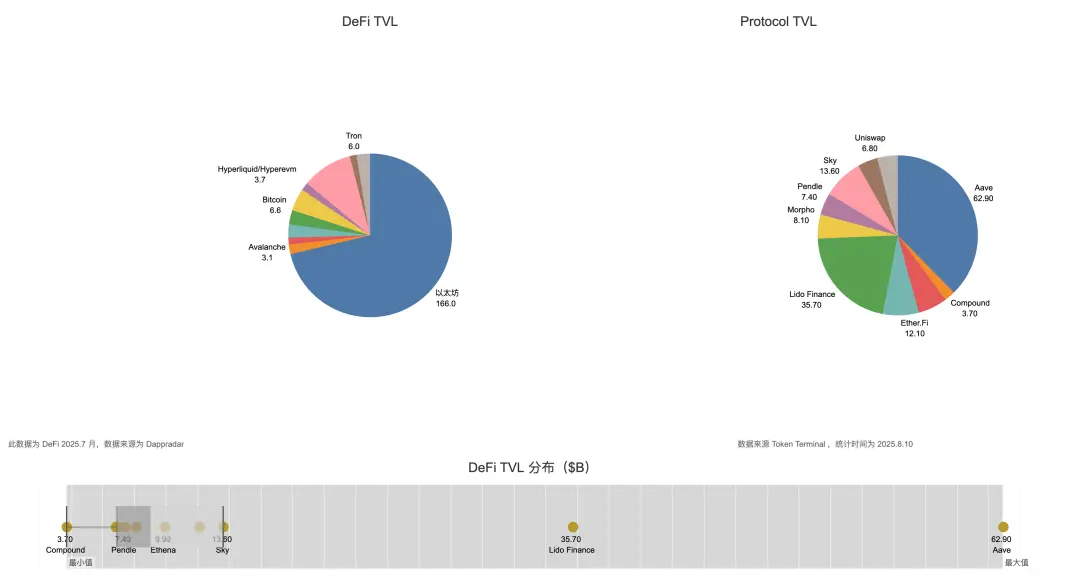

图片说明:DeFi TVL Overview 图片来源:@zuoyeweb3

在 DeFi TVL 构成上,以太坊在 7 月份 DeFi TVL 占比超过 60%,而 Aave 占以太坊生态 TVL 也在 60% 以上,这就是二八法则中的 20%,剩下的协议必须和二者存在强联系,才能被纳入主被动受益者的行列。

随着循环贷三剑客的飞轮启动,Ethereum、Aave、Pendle 和 Ethena 的关联程度自不必说,继续把 Bitcoin 加上,WBTC、ETH 和 USDT/USDC 是事实上的 DeFi 基础资产,但是 USDT/USDC 和 Lido 类似,他们只具备资产属性,基本不具备生态价值,Plasma、Stablechain 等刚开始竞争。

稍作区分,一种协议可以具备多重价值,比如 Bitcoin 基本只具备资产价值,即大家都需要 BTC,但是没人知道怎么利用 Bitcoin 生态,没有说 BTCFi 是骗局的意思哈(狗头保命)。

而 ETH/Ethereum 则具备双重价值,大家既需要 ETH,也需要以太坊网络,包括 EVM 和其上广泛的 DeFi 堆栈以及开发设施。

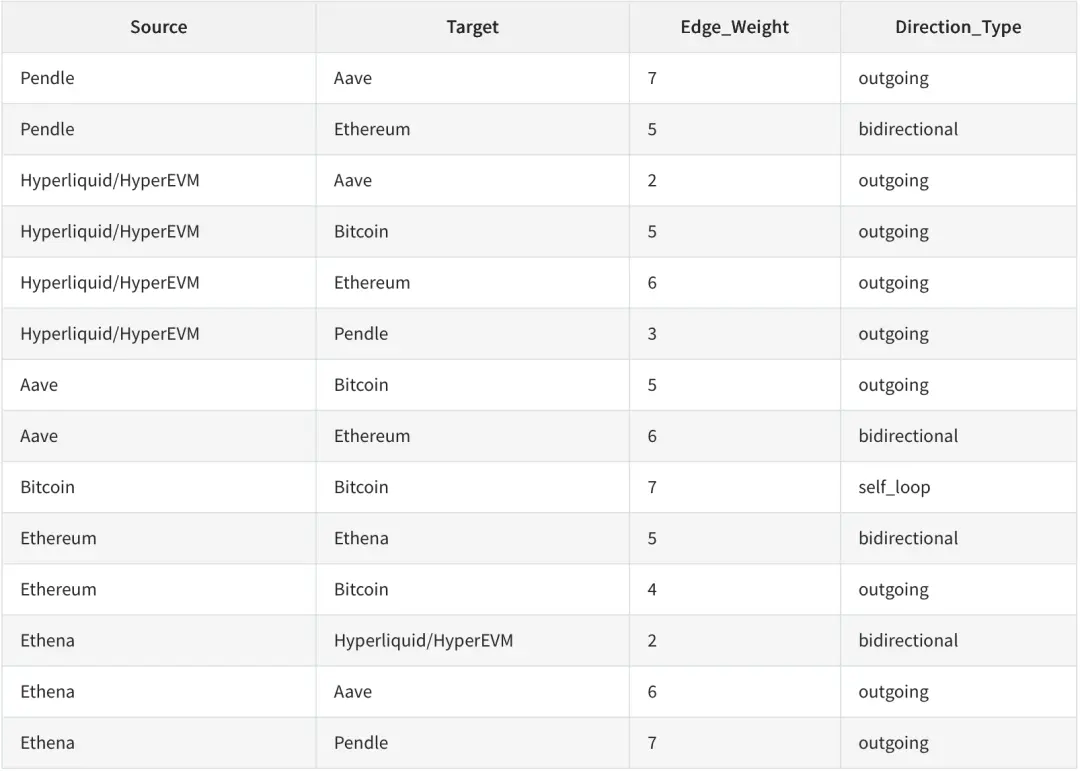

根据资产、生态价值进一步划分,考察各头部协议的“被需要”程度,被需要资产属性得一分,被需要生态价值得一分,可以归纳出下表:

Pendle/Aave/Ethena/Ethereum/HyperEVM/Bitcoin 是链接最强的六个协议,任意两者之间的关系都可以相互耦合,最多需要额外一个协议或资产链接。

我们来稍作解释:

1. Ethena <> HyperEVM:USDe 已经部署至 HyperEVM 生态

2. Pendle <> HyperEVM:$kHYPE 和 $hbHYPE 分列趋势榜第一和第三

3. Aave <> HyperEVM : Hyperlend TVL 占 HyperEVM 25% ($500M vs. $2B),其是 Aave 的友好分叉,承诺 10% 利润分给 Aave

4. BTC/ETH 是 Hyperliquid 交易量最大的两个币种,并可通过 Unit Protocol 充值和提取

5. Pendle、Aave、Ethena 已经成为一体,不过 USDe 的资产属性被承认,$ENA 生态价值略逊一筹

6. Pendle 新产品 Boros 以资金费率为交易基本,首选便是 BTC 和 ETH 合约

7. Aave 需要 WBTC 和各类 ETH,如质押 ETH,尤其是以太坊作为基础设施的生态价值被 Aave/Pendle/Ethena 需要,是 ETH 价格的链上支撑

8. 这里面最特殊的是以太坊生态单向需要 BTC,Bitcoin 生态不需要任何外部资产

9. Ethena 和 Bitcoin/BTC 暂无关系

10. HyperEVM/Hyperliquid 是“最主动”的外部生态,大有“我是来加入这个家”的即视感

经过统计,这是链接最紧密的六种资产,任何其他生态和代币的引入,都需要更多的假设步骤,比如 TVL 第二的 Lido,和 Hyperliquid 和 Bitcoin 关系就很弱,以及 Pendle 在“抛弃” LST 资产转投 YBS 后,Lido 的以太坊内生态联动属性就会走弱。

我们以 BTC 最高的 7 为基础,根据对其他协议的影响力,划分 6 种资产为三种节点,请注意,这不是对其资产价值的描绘,而是在生态内重要性的排名:

BTC/ETH 是最强的基础设施,BTC 胜在价值属性,ETH 生态地位无可撼动,大家可以把 Solana 加进来计算链接程度,就会发现不如 Hyperliquid/HyperEVM 对以太坊的链接,核心原因是 Hyperliquid 本身的交易属性,结合 HyperEVM 更贴合 EVM 生态。

• 以太坊内,Lido/Sky 和既有六种协议的互动不足

• 以太坊外,Solana/Aptos 和既有六种协议互动不足

但是 Solana 需要扶持自身 DEX 才能兼容更多外部资产,需要的假设步骤天然就会多一步,SVM 兼容 EVM 生态也会更困难,一句话,Solana 的一切都要独立发展。

图片说明:联结主义图片 来源:@zuoyeweb3

不过,在关系网中,以太坊生态的协同效应是最强的,1 美元的 Ethena 经由 ETH 对冲而来,随后进入 Pendle 和 Aave 中进行价值流转,而其上产生的 Gas Fee,便成为 ETH 的价值支撑。

除了 Bitcoin 天然靠 BTC 完成价值自循环、自流转外,ETH 最接近价值闭环,但这是积极主动作为的结果,而 Hyperliquid/HyperEVM 的组合仍在路上,能否完成交易(Hyperliquid)+生态(HyperEVM)和 $HYPE 的联动,尚需时日。

这是个假设逐步增多的熵增过程,BTC 只需要自身,ETH 需要生态和代币,$HYPE 需要交易、代币和生态。

DeFi 的扩张是否有尽头?

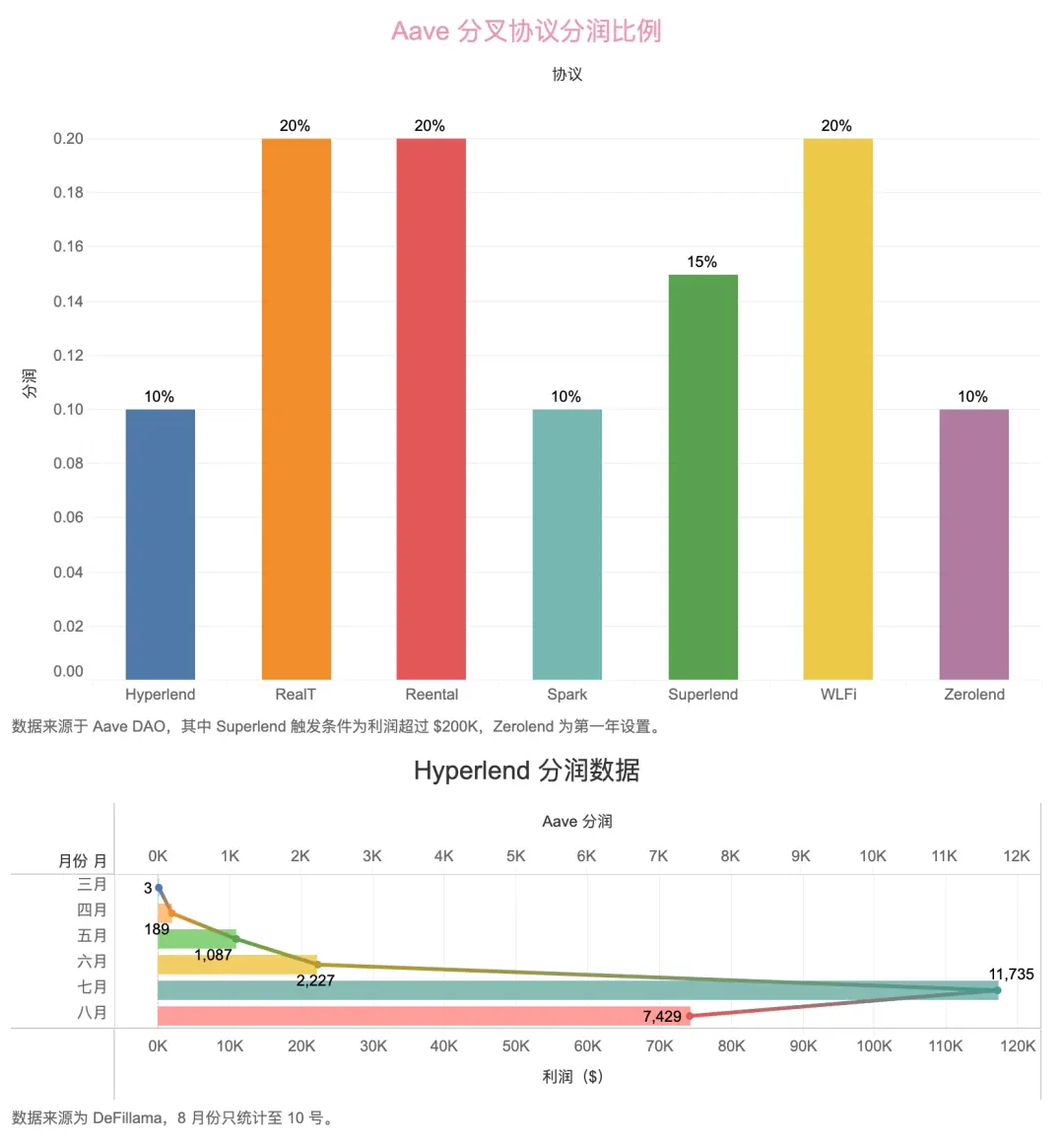

前文提到,Hyperlend 需要给 Aave 分润,Aave 的影响力并不局限于此,实际上,Aave 才是本次 Pendle、Ethena 发起的循环贷主角,承担整个循环体系的杠杆作用。

Aave 是最接近成为以太坊链上基础设施的存在,这不是因为其 TVL 最高,而是安全性和资金量的综合考虑,任意的公链和生态,启动借贷模式的最安全方式是合规分叉 Aave。

图片说明:Aave 和 Hyperlend 分润设置图片 来源:@zuoyeweb3

在 Hyperlend 的分叉模板中,分润 10% 是基础,此外还有分配自身代币 3.5% 给 Aave DAO 和 1% stAave 持有人,即 Aave 将自身作为一种服务售卖给各个生态,这是其生态价值和代币价值联动之处。

但并非毫无竞争者,Maple 已经扩展至 HyperEVM,Fluid、Morpho 等新形态借贷协议也和 YBS 等新资产打得火热,而 HyperEVM 作为以太坊 EVM 生态体系最强竞争者,也未必会一直保持平和。

从主动性上而言,Bitcoin 和 HyperEVM 是绝对的两个极端,HyperEVM 正在通过 HIP3 虹吸传统交易类型至链上,通过 CoreWriter 打通 HyperCore 和 Hyperevm 二者流动性,通过 Builder Code 扶持自身的前端代理人。

此外,还利用 Unit Protocol 和 Phantom 打通 Solana 生态的资金,虹吸一切链上流动性,这也是一种基础设施的扩展方式。

总结一下:

• Pendle 盯上一切可被拆分的资产类型,从固定收益出发,扩展永续合约之外的衍生品市场,即广泛意义上的利率互换市场

• Ethena 借助 DeFi 循环贷模式和财库策略,从 $ENA 和 $USDe、$USDtb 核心出发打造稳定币第三极,USDT/USDC 的基本用途仍然是交易和支付,USDe 希望成为 DeFi 领域的无风险资产

• Aave 已经是事实上的借贷基础设施,其地位和以太坊紧密绑定

• Bitcoin、Ethereum 代表的是区块链经济系统的极限,其扩张程度是 DeFi 增长的基础,即 BTC 规模能被迁移至 DeFi 多少,DeFi 还有多大的增长区间

• Hyperliquid/HyperEVM 已经在生态上紧密绑定现有 DeFi 巨头,虽然 TVL 远逊于 Solana,但是增长前景更大,Solana 的故事在于要从公链角度击败 EVM 体系

结语

加密六协议,考察的是相互之间的链接程度,并不是说其他协议缺乏价值,而是高协作紧密度会让资金自由度和利用度指数级提高,进而雨露均沾,一荣俱荣。

当然,一损也会俱损,这就需要考察 DeFi 换锚——从 ETH 切换到 YBS 的后续发展,ETH 作为高价值资产,在杠杆率上更为激进,YBS 如 USDe 天然较为价格稳定(并非价值),以其为基础的 DeFi 乐高更为稳固,除去极端脱锚情况,理论上可以让加杠杆和去杠杆的曲线更为温和。

加密众神殿席位有限,新天选者只能奋力前进,结交现有神祇,打造最强协议网,才能为自己挣得容身之处。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 社区质疑Binance 买 BTC 仅是内部资金管理,何一回应Binance 站内买入

- 币安:完成 SAFU 基金首批资产转换,已购买 1 亿美元比特币

- Curve 旗下稳定币 crvUSD 出现轻微脱锚

- 某新建地址加仓 2551 枚 ETH,均价 2266 美元

- 比特币已跌破美国现货 ETF 持有成本,今晚或将迎来压力测试

- CoinShares:数字资产投资产品上周净流出 17 亿美元,年初至今已转为净流出

- Binance 将移除 ARKM/FDUSD、LINK/BNB 等多个现货交易对

- QCP:比特币未来走势关键取决于能否守住 7.4 万美元支撑位

- BitMine 以太坊持仓或成为金融史第五大自有资金交易损失

- 数据:3849.99 枚 ETH 从 Ethena 转入 Copper,价值约 862 万美元

- 交易平台资金费率显示市场高度看空,主流币种均为负值

- QCP:近期走势将取决于机构资金是否重新流入,地缘政治风险缓和等因素

- Binance 将下架 ACA、CHESS、DATA、DF、GHST、NKN 所有现货交易对

- 币安将于 2 月 13 日下架 ACA、CHESS 等 6 个币种

- 俄罗斯矿企 BitRiver 面临破产,创始人因涉嫌逃税被软禁

- CrossCurve:已控制漏洞,被盗 $EYWA 代币不会进入流通

- 各平台白银合约 24 小时资金费率出现差值,Pacifica 与 Binance 间差值达 1.35%

- Solana 在 7 日收入及 DEX 交易量方面持续领先其他区块链

- AI 代理平台 Bankr 已支持于 Solana 网络发行代币

- 数据:393.8 枚 BTC 从 Binance 转出,价值约 2.85 亿美元

- 数据:247.65 枚 BTC 从 Binance 转出,经中转后流入 Coinbase

- Binance SAFU 基金地址已买入 1315 枚 BTC

- 币安 SAFU Fund 购买 1315 枚 BTC,价值 1.0 亿美元

- 某新建地址从 Binance 提取 252 枚 BTC

- ZEC 最大空头止盈近八成 ETH 空头头寸,周盈利已达 1550 万美元

- 不丹主权财富基金近 24 小时再减仓 26,535 枚 ETH

- Binance SAFU 基金地址已开始测试接收 USDT

- Trend Research 止损卖出 5.35 万枚 ETH,ETH 借贷仓位清算价已降至 1810 美元附近

- 沃什时代美联储是鸽是鹰?机构预测观点汇总

- 2000 万波段猎手止盈 BTC 空单,减持价值 302 万美元仓位

- 市场消息:Hyperliquid 正在测试网测试原生预测市场

- Tria 推出独立非营利组织 Tria 基金会

- 沃什提名引发缩表预期,美元指数触及一周高位

- Hyperliquid:HIP-3 市场未平仓合约达 10 亿美元,24 小时交易量达 48 亿美元

- 某巨鲸 ETH 空单浮盈约 850 万美元并开始部分平仓

- 币安 SAFU 基金授权新地址,或为购买 BTC 做准备

- 神鱼:当比特币跌至 7.5 万美元时,23.3W/T 矿机将达关机价

- Zhu Su:卖在顶部往往比下跌途中卖出更危险,过度自信易导致反向操作

- 7 Siblings再度增持 6820 枚 ETH,总持仓升至 30,959 枚

- 7 Siblings 巨鲸过去 2 天花费 7221 万美元买入 30959 枚 ETH

- The Smarter Web Company 根据认购协议条款配售 187,000 股普通股

- 易理华:过早看多 ETH 是错误的

- 比特币已连跌四个月,ETH 已连跌 5 个月,历史上均属罕见

- Gate TradFi 扩展至 Web 端,多终端统一账户体系落地

- 虽上周末行情暴跌,但预测市场周交易笔数再创历史新高

- 美国股市期货跌幅扩大,金银三天内市值蒸发超 10 万亿美元

- WORLD3 旗下 RouterLink 集成 21 款新 AI 模型,进一步扩展去中心化模型路由服务

- 或受 Naval 提及 Moltbook 影响,meme 币 MOLT 短时拉升超 55%

- 马斯克携手 Neuralink 女高管出席特朗普核心幕僚于海湖庄园举办的婚礼

- 沃什鹰派预期触发商品全线崩盘,金银再现史诗级洗盘

比推专栏

更多 >>- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

观点

比推热门文章

- 社区质疑Binance 买 BTC 仅是内部资金管理,何一回应Binance 站内买入

- 币安:完成 SAFU 基金首批资产转换,已购买 1 亿美元比特币

- Curve 旗下稳定币 crvUSD 出现轻微脱锚

- 某新建地址加仓 2551 枚 ETH,均价 2266 美元

- 比特币已跌破美国现货 ETF 持有成本,今晚或将迎来压力测试

- CoinShares:数字资产投资产品上周净流出 17 亿美元,年初至今已转为净流出

- Binance 将移除 ARKM/FDUSD、LINK/BNB 等多个现货交易对

- QCP:比特币未来走势关键取决于能否守住 7.4 万美元支撑位

- BitMine 以太坊持仓或成为金融史第五大自有资金交易损失

- 数据:3849.99 枚 ETH 从 Ethena 转入 Copper,价值约 862 万美元

比推 APP

比推 APP