值得信赖的区块链资讯!

值得信赖的区块链资讯!

若美联储开启降息,比特币、黄金、美股谁将胜出?

撰文|David,深潮 TechFlow

“先休息,等美联储决议后再操作”,这几天,投资社群中不乏观望的情绪。

北京时间 9 月 18 日凌晨 2 点,美联储将公布最新利率决议。自去年 9 月降息以来,这已经是第 5 次议息会议了。市场预期会再降 25 个基点,从目前的 4.5% 降到 4.25%。

一年前的这个时候,所有人都在等待降息周期的开始。现在,我们已经走在降息的半路上。

为什么大家都在等待这个靴子落地?因为历史告诉我们,美联储走进降息通道后,各类资产往往会迎来一轮起飞行情。

那么这次降息,比特币会走向何方?股市、黄金又会如何表现?

复盘美联储过去 30 年的降息周期,或许我们可以从历史数据中寻找答案。

我们正站在哪种降息周期的起点?

历史上,美联储降息从来不是一个简单的动作。

有时候,降息是经济的强心针,市场应声大涨;但有时候降息反而是暴风雨的前奏,意味着更大的危机即将到来,资产价格不一定应声上涨。

1995 年,预防式降息。

当时的美联储主席格林斯潘面临一个“幸福的烦恼”:经济增长稳健,但有过热迹象。于是他选择“预防性降息”,从 6%降到 5.25%,总共只降了 75 个基点。

结果呢?美股开启了互联网时代最辉煌的 5 年牛市,纳斯达克指数在接下来的 5 年里涨了 5 倍。堪称教科书般的软着陆。

2007 年,纾困式降息。

正如电影《大空头》中所描绘的那样,当时次贷危机的趋势已出现,但很少有人意识到风暴的规模。当年 9 月,美联储从 5.25% 开始降息时,市场还在狂欢,标普 500 指数刚创下历史新高。

但随后的剧本大家都知道了:雷曼兄弟倒闭,全球金融海啸,美联储不得不在 15 个月内把利率从 5.25% 降到 0.25%,降幅达 500 个基点,这场来得太晚的救援,还是没能阻止经济陷入大萧条以来最严重的衰退。

2020 年,恐慌式降息。

没人能预料的“黑天鹅”新冠来袭,3 月 3 日和 3 月 15 日美联储两次紧急降息,10 天内从 1.75% 直接降到 0.25%。同时开启“无限量化宽松”,资产负债表从 4 万亿美元膨胀到 9 万亿美元。

这种前所未有的放水力度,造就了金融史上最魔幻的一幕:实体经济停摆,金融资产却在狂欢。比特币从 2020 年 3 月的 3,800 美元,涨到 2021 年 11 月的 69,000 美元,涨幅超过 17 倍。

回顾这三种降息模式,你也能看到三种结果类似、但过程不相同的资产变化:

-

预防式降息:小幅降息,经济软着陆,资产稳步上涨

-

纾困式降息:大幅降息,经济硬着陆,资产先跌后涨

-

恐慌式降息:紧急降息,极端波动,资产 V 型反转

那么 2025 年,我们站在哪个剧本的开头?

从数据上看,现在更像 1995 年的预防式降息。失业率 4.1%,不算高;GDP 还在增长,没有衰退;通胀从 2022 年 9% 的峰值回落到 3% 左右。

但也有几个让人不安的细节值得注意:

首先,这次降息时股市已经在历史高位,标普 500 今年已涨超过 20%。

历史上看,1995 年降息时股市刚从低谷恢复;而 2007 年降息时股市在高位,随后就崩了。其次,美国政府债务占 GDP 比例达到 123%,远超 2007 年的 64%,也限制了政府财政刺激的空间。

但无论是哪种降息模式,有一点是确定的:流动性的闸门即将打开。

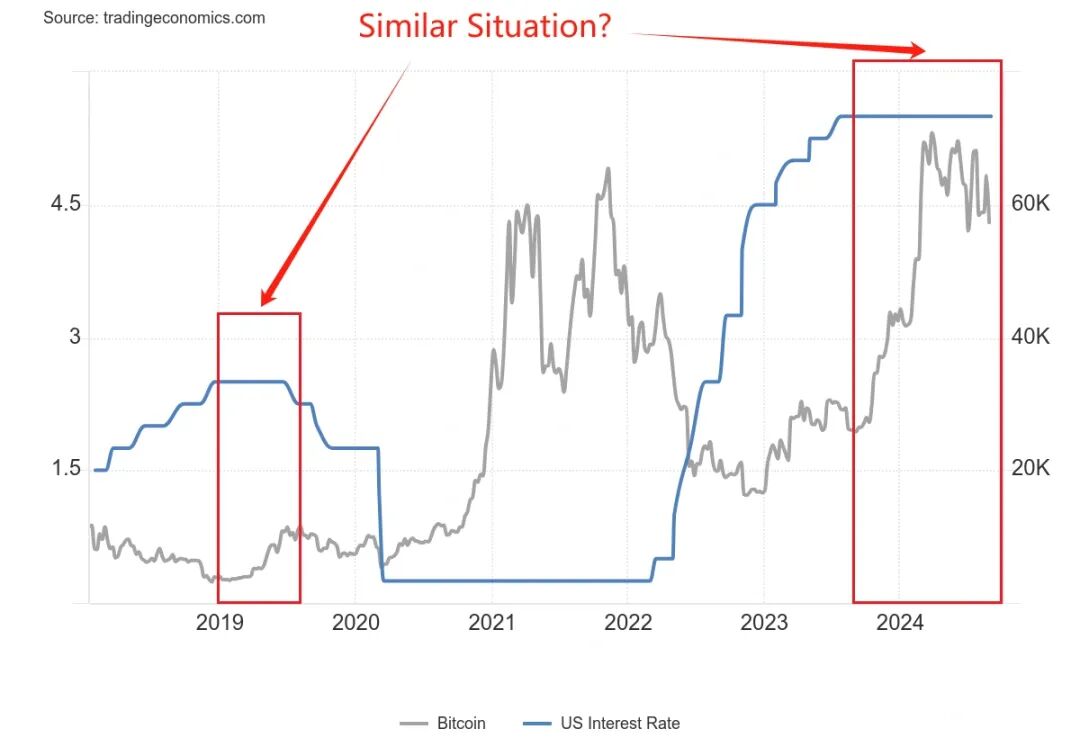

加密市场的降息剧本

这一次,当美联储再次打开水龙头,加密市场会发生什么?

要回答这个问题,我们需要先理解上一轮降息周期中,加密市场到底经历了什么。

2019 年到 2020 年,当一个市值只有 2000 亿美元的市场,突然迎来万亿流动性时,整个资产上涨的过程并不是一蹴而就的。

-

2019 年降息周期:雷声大雨点小

当年 7 月 31 日,美联储十年来首次降息。对于当时的加密市场来说,这本该是个重大利好。

有趣的是,比特币似乎提前得到了消息。6 月底,比特币从 9,000 美元开始上涨,到 7 月中旬已经触及 13,000 美元。市场都在赌降息会带来新一轮牛市。

但降息真的来了之后,走势却让人意外。7 月 31 日降息当天,比特币在 12,000 美元附近震荡,随后不涨反跌。8 月跌破 10,000 美元,到 12 月已经回落到 7,000 美元附近。

为什么会这样?回头看,可能有几个原因。

首先,75 个基点的降息幅度相对温和,流动性释放有限。其次,当时加密市场刚从 2018 年熊市走出来,投资者信心不足。

最重要的是,传统机构还在观望,这轮降息的资金主要流向了股市,标普 500 在同期涨了近 10%。

-

2020 年降息周期:312 惨案后的超级过山车

3 月的第一周,市场已经嗅到了危机的味道。3 月 3 日美联储紧急降息 50 个基点,比特币不但没涨,反而从 8,800 美元跌到 8,400 美元。市场的逻辑是:紧急降息=经济有大问题=先跑为敬。

接下来的一周是加密市场最黑暗的时刻。3 月 12 日,比特币从 8,000 美元直接崩到 3,800 美元,24 小时跌幅超过 50%。以太坊更惨,从 240 美元跌到 90 美元。

经典的“312”惨案,成了加密市场的集体创伤记忆。

这天的暴跌其实是全球流动性危机的一部分。疫情恐慌下,所有资产都在被抛售——股市熔断、黄金下跌、美债都在跌。投资者疯狂卖出一切换取现金,即使是“数字黄金”比特币也不能幸免。

更要命的是,加密市场的高杠杆放大了跌幅。BitMEX 等衍生品交易所上,大量 100 倍杠杆的多单被爆仓,连环清算像雪崩一样。几个小时内,全网爆仓金额超过 30 亿美元。

但就在所有人都觉得要归零的时候,转折来了。

3 月 15 日,美联储宣布降息至 0-0.25%,同时启动 7000 亿美元量化宽松(QE)。3 月 23 日,美联储更是祭出“无限 QE”大招。比特币在 3,800 美元筑底后,开始了史诗级反弹:

-

2020 年 3 月 13 日:3,800 美元(低点)

-

2020 年 5 月:10,000 美元 (2 个月涨 160%)

-

2020 年 10 月:13,000 美元 (7 个月涨 240%)

-

2020 年 12 月:29,000 美元 (9 个月涨 660%)

-

2021 年 4 月:64,000 美元 (13 个月涨 1580%)

-

2021 年 11 月:69,000 美元 (20 个月涨 1715%)

不只是比特币,整个加密市场都在狂欢。以太坊从 90 美元最高涨到 4,800 美元,涨了 53 倍。很多 DeFi 代币涨了上百倍。加密市场总市值从 2020 年 3 月的 1,500 亿美元,膨胀到 2021 年 11 月的 3 万亿美元。

对比 2019 年和 2020 年,同样是降息,为什么市场反应天差地别?

回头看,答案非常简单:降息力度决定了资金规模。

2020 年直接降到零,还加上无限 QE,相当于开闸放水。美联储资产负债表从 4 万亿美元扩张到 9 万亿美元,市场上突然多出来 5 万亿美元流动性。

即使只有 1% 流入加密市场,也是 500 亿美元。这相当于 2020 年初整个加密市场总市值的三分之一。

此外,2020 年的玩家们也经历了从极度恐慌到极度贪婪的心态转变。3 月份所有人都在抛售一切资产换现金,到了年底,所有人都在借钱买资产。这种情绪的剧烈波动,放大了价格的涨跌幅。

更重要的是,机构也进场了。

MicroStrategy 在 2020 年 8 月开始买入比特币,累计购买超过 10 万枚。特斯拉在 2021 年 2 月宣布购买 15 亿美元比特币。灰度比特币信托(GBTC)的持仓从 2020 年初的 20 万枚增长到年底的 65 万枚。

这些机构的买入不仅带来了真金白银,更重要的是带来了背书效应。

-

2025,历史重演?

从降息幅度看,9 月 17 日市场预期会降 25 个基点,这只是开始。如果按照目前的经济数据推演,整个降息周期(未来 12-18 个月)可能累计降息 100-150 个基点,最终利率可能降到 3.0-3.5% 左右。这个幅度介于 2019 年 (75 个基点)和 2020 年(降到零)之间。

从市场位置看,比特币已经在 11.5 万美元的历史高位附近,不像 2020 年 3 月那样有巨大的上涨空间。但另一方面,也不像 2019 年那样刚从熊市走出来,市场信心相对充足。

从机构参与度看,比特币 ETF 的获批是个分水岭。2020 年机构是试探性买入,现在则有了标准化的投资工具。但机构也变聪明了,不会像 2020-2021 年那样 FOMO 追高。

或许,2024-2025 年我们会看到第三种剧本,既不是 2019 年的平淡,也不是 2020 年的疯狂,而是一种“理性繁荣”。比特币可能不会再有 17 倍的涨幅,但随着流动性闸门打开稳定上涨则是更让人信服的逻辑。

关键也要看其他资产的表现。如果股市、黄金都在涨,资金就会分流。

传统资产在降息周期的表现

降息周期不仅影响加密市场,传统资产的表现同样值得关注。

对加密投资者而言,理解这些资产的历史表现模式至关重要。因为它们既是资金来源,也是竞争对手。

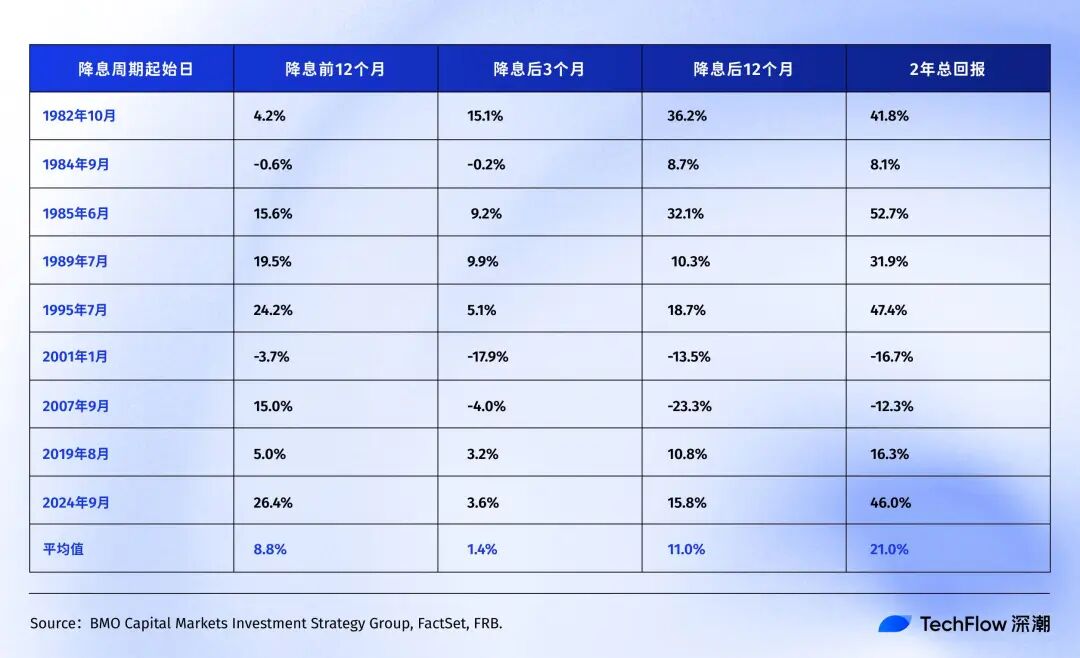

美股:不是所有降息都能带来牛市

根据 BMO 的研究数据 ,我们可以看到过去 40 多年降息周期中标普 500 的详细表现:

历史表明,标普 500 指数在美联储首次或重启降息后的 12 至 24 个月内,大多都会出现正回报。

有意思的是,上表如果剔除科技泡沫 (2001) 和金融危机 (2007) 这两次“黑天鹅”,标普 500 在降息前后的平均回报会更高。

这恰恰说明了问题,美股标普 500 的平均回报只是一个参考,降息后的股市实际表现,完全取决于降息的原因。如果是类似 1995 年的预防性降息,市场表现皆大欢喜;如果是救火式降息(如 2007 年的金融危机),股市也是先跌后涨,过程极其痛苦。

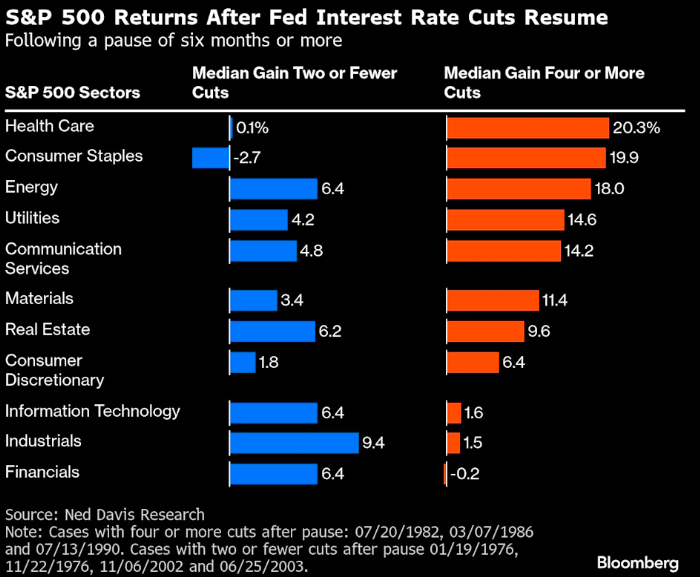

如果进一步看个股和板块结构,Ned Davis Research 的研究显示美股中的防御性板块在历次降息中的表现会更好:

-

在经济相对强劲、美联储重启降息仅实施一至两次降息的四个周期中,金融和工业等周期性板块表现优于大盘。

-

但在经济相对疲软、需要进行四次或更多次大幅降息的周期中,投资者更倾向防御性板块,医疗保健和必需消费品板块的中位数回报率最高,分别达到 20.3% 和 19.9%。而大家期待的科技股,只有可怜的 1.6%。

此外,根据野村证券的研究 ,降息 50 个基点后的三个月,标普 500 基本没变化,但小盘股罗素 2000 指数平均上涨 5.6%。

这也符合逻辑。小公司对利率更敏感,它们贷款成本高,降息的边际改善更大。而且小盘股往往代表“风险偏好”当它们开始跑赢大盘时,说明市场情绪在转向乐观。

回到现在,2024 年 9 月降息以来:

-

标普 500:从 5,600 点涨到 6,500 点(+16%)

-

纳斯达克:从 17,000 点涨到 22,000 点(+30%)

对比历史数据,当前 16% 的年化涨幅已经超过了历次美联储降息后 11% 的平均值。而更重要的信号是纳斯达克的涨幅几乎是标普 500 的两倍。标普 500 在降息前已经处于历史高位,这在以往降息周期中比较少见。

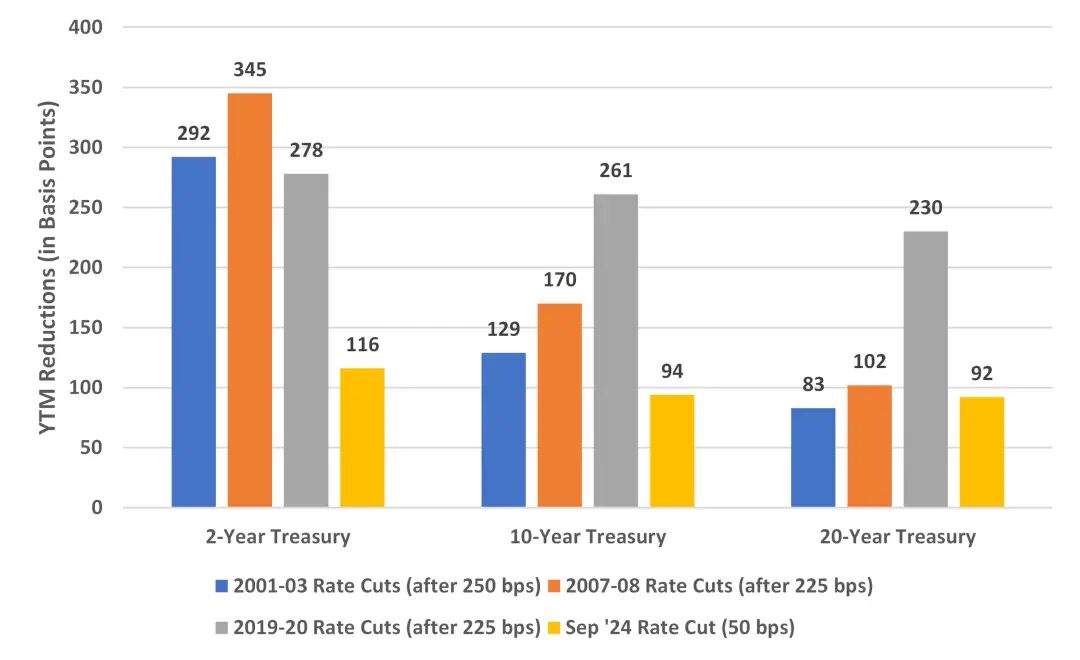

债券市场:最稳健但也最无聊

债券是降息周期中最“老实”的资产。美联储降息,债券收益率就下降,债券价格就上涨,几乎没有意外。

根据 Bondsavvy 的分析 ,不同降息周期中 10 年期美债收益率的降幅相当稳定:

-

2001-2003 年:降 129 个基点

-

2007-2008 年:降 170 个基点

-

2019-2020 年:降 261 个基点(疫情特殊时期)

为什么 2019-2020 年降幅特别大?因为美联储不仅降息到零,还搞了“无限 QE”,等于直接下场买债券,人为压低收益率。这种非常规操作,正常降息周期不会有。

-

当前周期的进展

按照 2001 年和 2007 年的经验,10 年期美债收益率总降幅应该在 130-170 个基点之间。现在已经降了 94 个基点,可能还有 35-75 个基点的空间。

换算成价格,如果 10 年期美债收益率再降 50 个基点到 3.5% 左右,持有 10 年期国债的投资者还能获得约 5%的资本利得。对债券投资者来说不错,但对习惯了动辄翻倍的加密玩家,可能会觉得收益较低。

不过,对于风险资产的投资玩家来说,债券更多的起到资金成本的“锚”的作用。如果看到国债收益率暴跌,而公司债收益率不降反升,说明市场在寻找安全资产。这时候,比特币等风险资产会被抛售的可能性更大。

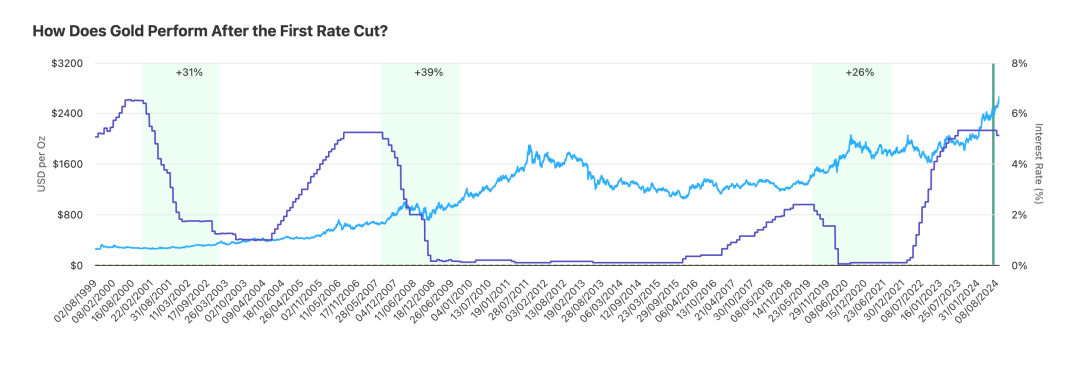

黄金:降息周期中的稳定赢家

黄金可能是最“懂”美联储的资产。过去几十年,几乎每次降息周期,黄金都没有让人失望。

根据 Auronum 的研究 ,最近三次降息周期中黄金的表现:

-

2001 年降息周期:24 个月内上涨 31%

-

2007 年降息周期:24 个月内上涨 39%

-

2019 年降息周期:24 个月内上涨 26%

平均下来,降息后两年黄金涨幅约 32%。这个回报率不如比特币刺激,但胜在稳定。三次都是正回报,没有例外。

-

本轮周期:超预期的表现

一年涨 41%,已经超过了历史上任何一次降息周期的同期表现。为什么这么强?

第一,央行抢购。2024 年全球央行购买了超过 1,000 吨黄金,创历史纪录。中国、俄罗斯、印度等国都在增持。因为大家不想把外汇储备都放在美元上,也即所谓的“去美元化”。

第二,地缘政治风险。乌克兰危机和中东冲突也让世界的局部地区越来越不太平,黄金的上涨也越来越多的包含了“战争溢价”。

第三,抵消通胀的预期。当前美国政府债务占 GDP 比例超过 120%,财政赤字每年 2 万亿美元。这些钱从哪来?只能印。黄金是对冲货币贬值的传统工具。当投资者担心美元的购买力时,黄金就涨。这个逻辑比特币也有,但市场还是更信任黄金。

过去一年的表现对比:

-

黄金:+41%($2,580→$3,640)

-

比特币:+92%($60,000→$115,000)

表面看比特币完胜。但考虑到市值差异,黄金 15 万亿而比特币为 2.3 万亿,黄金 41% 的涨幅实际吸收的资金量更大。但在历史上,当黄金在降息周期中涨幅超过 35%后,通常会进入盘整期。原因很简单——获利盘需要消化。

写在最后

2025 年 9 月,我们站在一个有趣的时间点上。

降息周期进行了一年,不快不慢。比特币 11.5 万美元,不高不低。市场情绪贪婪但不疯狂,谨慎但不恐慌。这种中间状态最难判断,也最考验耐心。

历史经验告诉我们,降息周期的后半段往往更精彩。1995 年最后两次降息后,美股开启了互联网牛市。2020 年降息半年后,比特币才真正起飞。

如果历史押韵,未来 6-12 个月可能是关键窗口。

但历史也告诉我们,每次都有意外。也许这次的意外是 AI 带来生产力爆发,通胀彻底消失,美联储可以无限降息。也许意外是地缘冲突升级,或者新的金融危机。

我们唯一确定的变化本身。

美元主导的货币体系在变化,价值存储的方式在变化,财富转移的速度在变化。

加密代表的不只是一种投资品类,而是这个变化时代的一个微小缩影。所以,与其纠结比特币会涨到 15 万还是 20 万,不如问自己:

在这个变化的背景下,我准备好了吗?

如果你的答案是 yes,那么恭喜你。降息周期只是开始,真正的大戏还在后面。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 数据:29.5 枚 WBTC 从 Wintermute 转入 Binance,价值约 230 万美元

- 一个新创建地址在过去 3 小时内花费 5521 万美元买入 704.76 枚 BTC

- 数据:黄立成多单规模加仓至 1200 枚 ETH,约合 284 万美元

- Uniswap 网页版应用上的拍卖功能现已上线

- 某新建地址向 HyperLiquid 存入 318 万 U 以 20 倍做多 ETH

- 麻吉大哥再次向 Hyperliquid 存入 25 万 USDC,并开启 ETH 的及 HYPE 多单

- 麻吉屡败屡战再次 25 倍开多 ETH

- 美元指数 DXY 短线走高约 10 点,现报 97.5

- Santimen:散户悲观情绪进入极端区间,市场或将迎来技术性反弹

- 美国检察官指责稳定币法案纵容加密公司从欺诈中获利

- 数据:DWF Labs 向匿名地址转移 280 万 USDT,价值 280 万美元

- 芝加哥期权交易所拟重启二元期权,以进军预测市场

- Tom Lee:目前 Bitmine 没有负债,近期市场回调“极具吸引力”

- 美股开盘加密板块普跌,SharpLink (SBET) 下跌 7.55%

- Solana dApp 1 月份共产生超 1.46 亿美元收入,在所有 L1 和 L2 链中排名首位

- 2025 年对加密货币持有者的扳手攻击造成 4090 万美元损失,事件数量同比增长 75%

- HyperCore 提案 HIP-4:为链上预测市场构建原生结果交易基础设施

- Base 生态代币 KellyClaude 日内涨超 200%,市值短时突破 800 万美元

- Arcium 在 Solana 上启动其主网 Alpha 版本,Umbra 同步推出屏蔽金融层

- 观点:提名 Kevin Warsh 为美联储主席对比特币喜忧参半

- Strategy 的 BTC 持仓浮盈 13.32 亿美元,BitMine 的 ETH 持仓浮亏 65 亿美元

- Binance:至少拥有 241 分的用户可申领 50 枚 ELON 空投

- Bitmine 上周买入 41788 枚 ETH,目前持有 99 亿美元 ETH

- BitMine 上周增持 41,788 枚 ETH,Tom Lee 称市场低迷因仍受 1011 暴跌余波影响

- 上周全球上市公司净买入 BTC 1.23 亿美元, Strategy 投入 7,530 万美元购买 855 枚比特币

- Zhu Su 评易理华&1011 内幕巨鲸:顶部清仓后容易因自信而过早重新进场

- 数据:监测到 4,565.58 万 USDT 转出 Binance

- 韩国监管机构引入 AI 算法以监测加密市场操纵

- 贝莱德将 6918 枚 BTC 和 5.8 万枚 ETH 存入 Coinbase Prime,总价值 6.72 亿美元

- ZAMA 上线现报 0.0327 USDT,24H 跌幅 29.3%

- 数据:5806.24 枚 BTC 从 Coinbase Prime 转出,价值约 5.22 亿美元

- 观点:加密熊市周期预计 2026 年逆转,比特币或在 6 万枚美元区间触底

- Strategy 上周高位增持 855 枚比特币

- 分析:CME 比特币期货出现明显价格缺口,为多头带来一丝希望

- 现货黄金价格短时突破 4800 美元/盎司

- 分析师:市场低迷导致 CEX 交易量急剧萎缩,熊市进程或已走完 25%

- 数字资产市场基础设施提供商 Prometheum 完成额外 2300 万美元融资

- 比特币回升至 78,000 美元上方

- 美股加密股盘前普跌,MSTR 跌 7.25%,BMNR 跌 10%

- 摩根大通:预计沃什短期内将迎合特朗普降息,中期选举结束后回归鹰派本色

- Zama 正式推出其原生代币 ZAMA,并引入新隐私指标 TVS

- 彭博分析师:仍预计比特币将跌至 5 万美元,若反弹逼近 10 万美元则应谨慎做空

- 贝莱德向 Coinbase 存入 58,327 枚 ETH

- ZAMA:用户可于 20:00 起领取 ZAMA 代币

- 白宫将于 2 月 3 日凌晨 2 时与加密及银行业召开会议讨论稳定币问题

- 多家 ETH 财库公司亏损,BitMine 持有 ETH 账面亏损达 69.5 亿美元

- ZAMA 发布代币质押介绍:协议采用委托权益证明(DPoS)机制,质押奖励来自协议通胀

- 某鲸鱼地址过去 3 小时买入 414.37 枚 XAUT

- 数据:8865 枚 BNB 从匿名地址转出,经中转后流入 Binance

- 白宫将于 2 月 3 日 2:00 召开加密货币和银行关于稳定币收益率的会议

比推专栏

更多 >>- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

观点

比推热门文章

- Uniswap 网页版应用上的拍卖功能现已上线

- 某新建地址向 HyperLiquid 存入 318 万 U 以 20 倍做多 ETH

- 麻吉大哥再次向 Hyperliquid 存入 25 万 USDC,并开启 ETH 的及 HYPE 多单

- 麻吉屡败屡战再次 25 倍开多 ETH

- 美元指数 DXY 短线走高约 10 点,现报 97.5

- Santimen:散户悲观情绪进入极端区间,市场或将迎来技术性反弹

- 美国检察官指责稳定币法案纵容加密公司从欺诈中获利

- 从“公敌”到“盟友”:Tether 正在华盛顿改写规则

- 数据:DWF Labs 向匿名地址转移 280 万 USDT,价值 280 万美元

- 芝加哥期权交易所拟重启二元期权,以进军预测市场

比推 APP

比推 APP