值得信赖的区块链资讯!

值得信赖的区块链资讯!

流动性枯竭下的加密市场:ETF 和杠杆的双重考验

作者:Tanay Ved, Coin Metrics

编译:GaryMa 吴说区块链

原文标题:ETF 退潮、杠杆清洗与流动性枯竭,加密市场的出路在哪?

要点总结

·ETF 和 DAT 等主要吸纳渠道的需求近期走弱,而 10 月的去杠杆事件与风险偏好下降的宏观背景,持续对加密资产市场施压。

·期货和 DeFi 借贷市场的杠杆已经重置,仓位变得更轻、更干净,从而降低了系统性风险。

·现货流动性尚未恢复,无论是主流资产还是山寨币都仍然偏弱,使市场更脆弱,更容易被超预期的价格波动拖动。

引言

“Uptober” 在比特币刷新历史新高的推动下强势开局。但乐观情绪很快在 10 月的闪崩中被打断。自那之后,BTC 已下跌约 4 万美元(超 33%),山寨币受到更大冲击,使整体市值接近 3 万亿美元。尽管今年基本面发展积极,但价格表现与市场情绪却出现明显背离。

数字资产似乎正处在多重外部和内部力量的交汇点上。在宏观层面,对 12 月降息的不确定性,以及科技股近期走弱,加剧了风险偏好下行。加密市场内部,ETF 和数字资产金库(DAT)等核心吸纳渠道出现资金流出、成本压力增加。同时,10 月 10 日兑现的一轮全市场清算触发了近年最剧烈的去杠杆事件,其余震仍在持续,因为市场流动性依然偏浅。

本期报告将拆解近期加密资产市场疲软背后的驱动力。我们将深入 ETF 资金流、永续期货与 DeFi 杠杆状况,以及订单簿流动性,探讨这些变化如何反映当前的市场状态。

宏观环境转向风险偏好下降

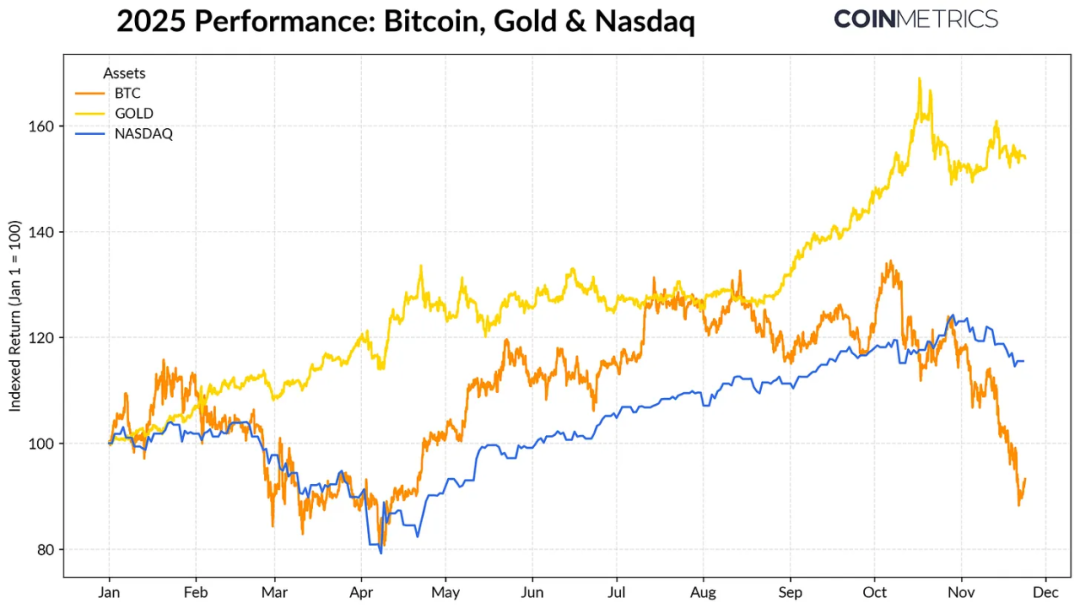

比特币与主要资产类别的表现差异正在扩大。黄金在创纪录的央行购金需求与持续的贸易紧张推动下,今年迄今上涨超 50%。与此同时,科技股(NASDAQ)在第四季度失去动能,因为市场重新评估美联储降息概率与 AI 驱动估值的可持续性。

正如我们此前研究所示,BTC 与“风险资产”科技股和“避险资产”黄金的关系会随宏观环境周期性摆动。这意味着它对突发事件或市场冲击尤其敏感,例如 10 月的闪崩以及近期的风险偏好下降。

作为整个加密市场的锚,比特币的回调继续传导至其他资产,尽管隐私类等主题偶有短暂表现,但整体仍与 BTC 同步。

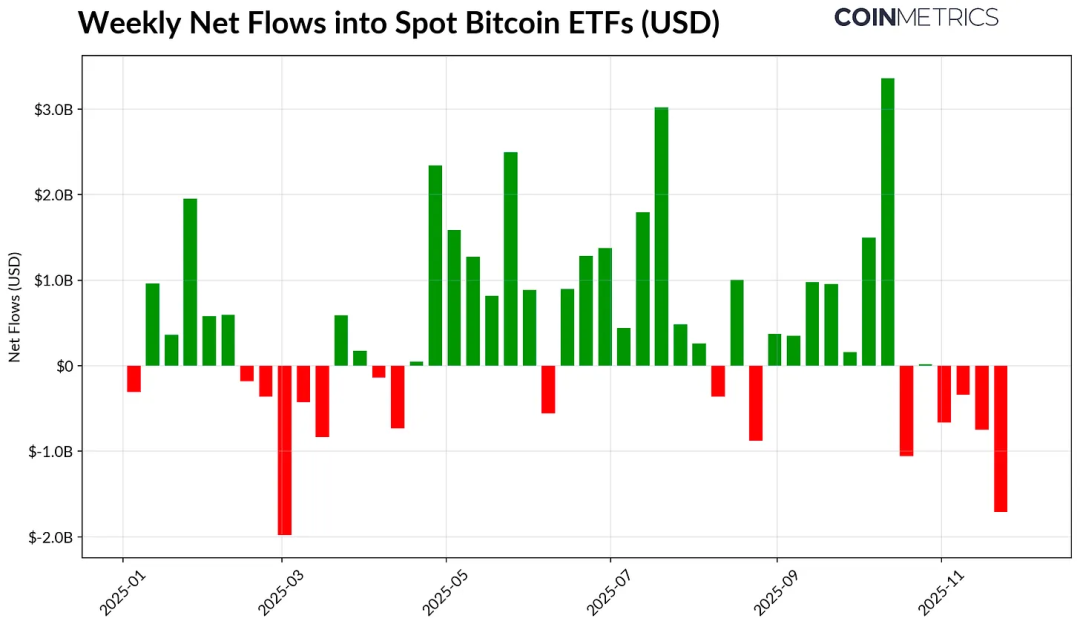

ETF 与 DAT:吸纳需求走弱

比特币近期走弱的部分原因在于那些在 2024–2025 年大部分时间作为支撑力量的资金吸纳渠道开始疲软。自 10 月中旬以来,ETF 已连续数周出现净流出,总额达 49 亿美元。这是自 2025 年 4 月以来规模最大的一轮赎回,当时比特币因关税预期下跌至 7.5 万美元附近。尽管短期流出显著,但链上持仓仍处于上升趋势,仅贝莱德 IBIT ETF 就持有 78 万枚 BTC,占现货比特币 ETF 总供应的约 60%。

若资金重返持续净流入,将意味着该渠道趋稳。历史上,当风险偏好改善时,ETF 需求一直是关键的供给吸纳者。

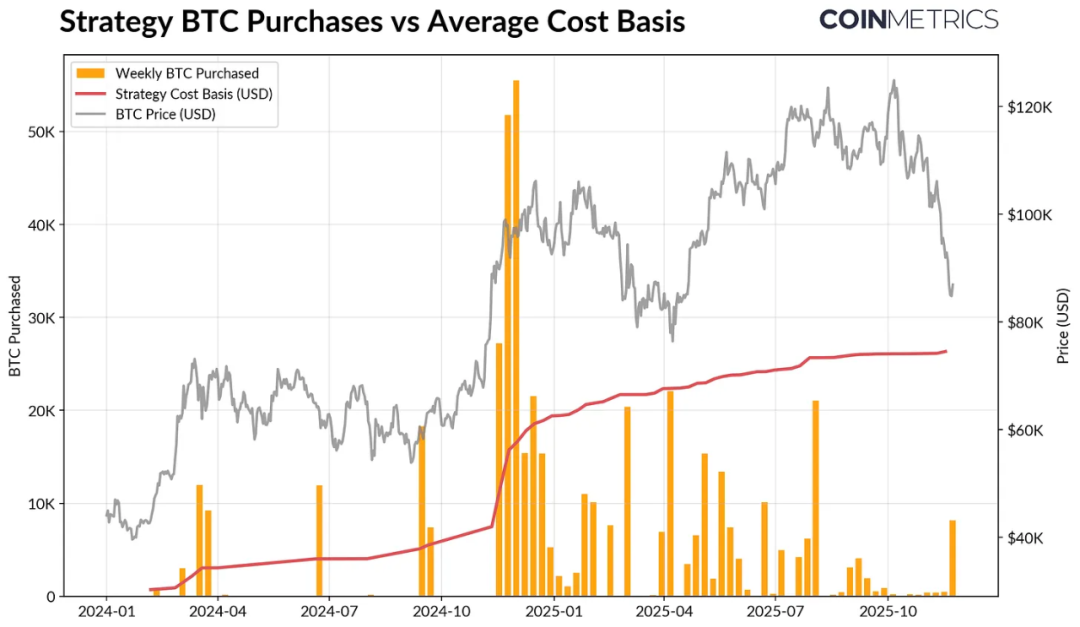

数字资产金库(DAT)同样面临压力。随着市场下跌,其股票与加密持仓市值被压缩,使支撑其裂变增长机制的净值溢价承压。这将限制其通过增发股票或发行债务来获得新增资本的能力,从而限制其提升“每股加密资产”配置的空间。规模较小或较新的 DAT 对这种变化尤其敏感,当成本基础与股权定价变得不利时,它们会更加谨慎。

Strategy — — 当前最大的 DAT — — 持有 649,870 BTC(约占全供应的 3.2%),平均成本为 74,333 美元。如下图所示,Strategy 的增持在 BTC 上涨、其股价表现强劲时大幅加速,而近期则明显放缓,但并未成为主动出售力量。即便如此,Strategy 仍处于浮盈状态,成本低于现价。

若 BTC 进一步下跌,或若其面临指数移除风险,Strategy 可能承压;但若市场逆转,其资产负债表与估值改善,则有望恢复更强的增持节奏。

链上盈利指标也反映了这一情况。短期持有者 SOPR(<155 天)已落入~23% 的亏损区间,这通常意味着最敏感的持仓群体出现“投降式”抛售。长期持有者平均仍处于盈利,但 SOPR 也显示出温和的抛售倾向。若 STH SOPR 重返 1.0 上方,同时 LTH 抛压放缓,则意味着市场可能重新站稳。

加密市场去杠杆:永续期货、DeFi 借贷与流动性

10 月 10 日的清算潮开启了一轮跨越期货、DeFi、以及稳定币杠杆的多层级去杠杆周期,其影响至今仍未完全消散。

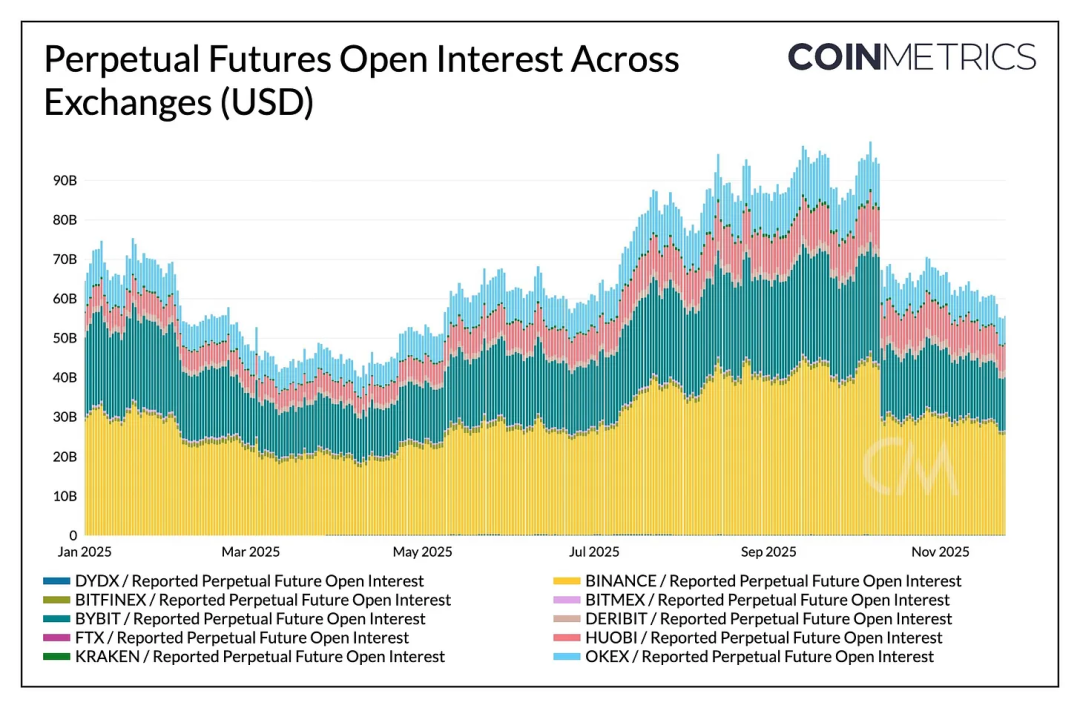

永续期货的杠杆清洗

短短数小时内,永续期货出现史上最大规模的强制去杠杆,抹去了数月累积的 30% 以上未平仓量。山寨币与零售占比较高的平台(如 Hyperliquid、Binance、Bybit)跌幅最深,与这些领域此前积累的激进杠杆一致。如下图所示,当前未平仓量仍显著低于闪崩前超过 900 亿美元的高点,且随后进一步小幅回落。这表明系统内杠杆已显著清洗,市场进入稳定与再定价阶段。

资金费率也同步下降,反映多头风险偏好重置。BTC 资金费最近徘徊在中性或轻微负值,符合市场尚未恢复明确方向性信心的状态。

DeFi 去杠杆

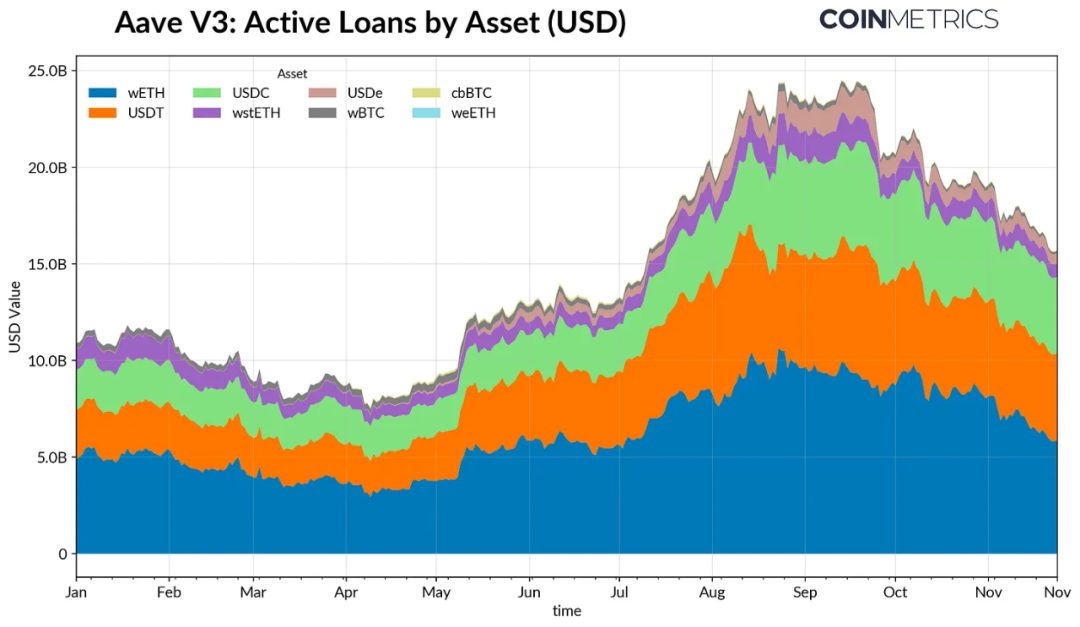

DeFi 信贷市场同样经历了一段逐步去杠杆过程。Aave V3 的活跃贷款自 9 月底高点开始持续回落,因为借款人降低杠杆、偿还债务。稳定币借贷的收缩最为明显,USDe 脱锚引发 USDe 借贷规模下降 65%,并进一步引爆合成美元杠杆的清算链条。

ETH 类借贷也同步收缩,WETH 与 LST 相关贷款减少 35–40%,显示循环杠杆与收益策略大幅退出。

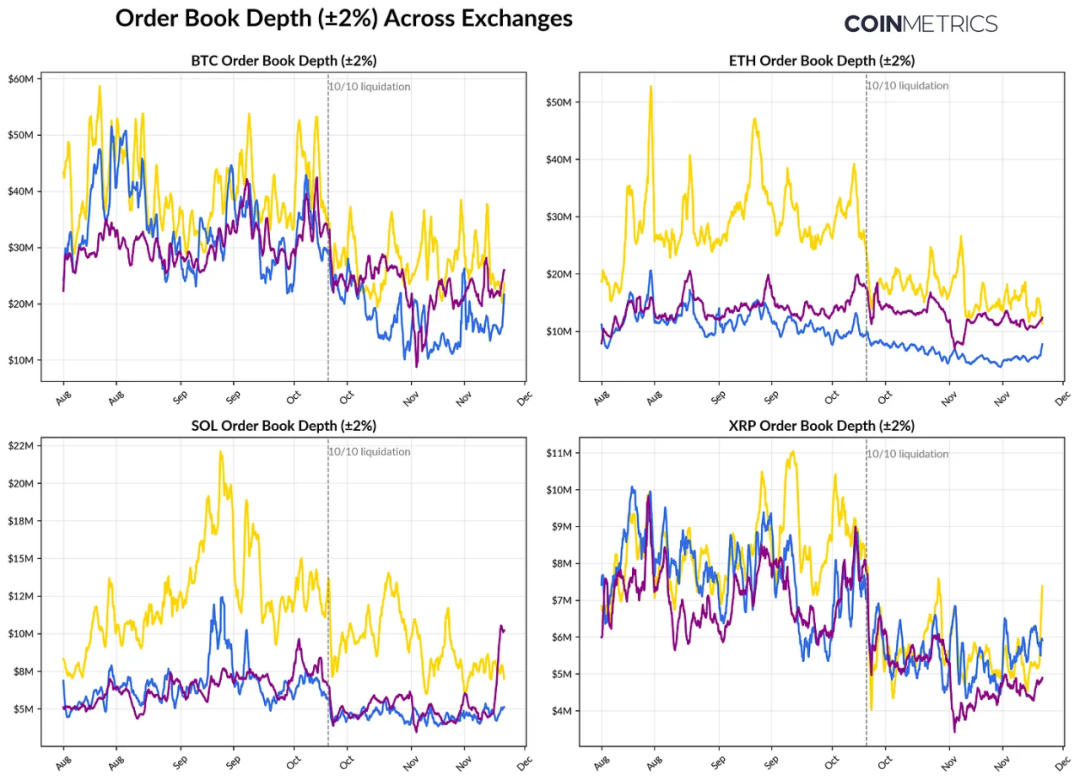

现货流动性浅薄

现货市场流动性在 10 月 10 日清算后未能恢复。主要交易所的挂单深度(±2%)至今仍比 10 月初低 30–40%,说明随着价格企稳,流动性仍未修复。由于挂单减少,市场更脆弱,轻微的交易就可能带来过度价格冲击,加剧波动并放大强平影响。

山寨币的流动性情况更差。主流资产之外的订单簿深度下降幅度更大且持续时间更久,显示市场继续规避风险、做市商活跃度下降。若现货流动性全面改善,可降低价格冲击并促进稳定,但目前深度仍是系统压力尚未消散的最明显指标。

结论

数字资产市场正在经历全面的再校准,特征包括 ETF 与 DAT 需求疲软、期货与 DeFi 杠杆重置、现货流动性仍偏浅。这些因素压制了价格,但同时让系统更加健康:杠杆更低、仓位更中性、基本面更重要。

与此同时,宏观环境仍是逆风:AI 科技股疲软、降息预期波动、风险偏好下降等因素继续抑制市场情绪。只有当主要需求渠道(ETF 资金流、DAT 累积、稳定币供应增长)恢复,再加上现货流动性回升,市场才有望稳住并反转。在此之前,市场将继续处于“风险偏好下降的宏观环境”与“加密市场内部结构变化”之间的拉扯。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Zama 正式推出其原生代币 ZAMA,并引入新隐私指标 TVS

- 彭博分析师:仍预计比特币将跌至 5 万美元,若反弹逼近 10 万美元则应谨慎做空

- 贝莱德向 Coinbase 存入 58,327 枚 ETH

- ZAMA:用户可于 20:00 起领取 ZAMA 代币

- 白宫将于 2 月 3 日凌晨 2 时与加密及银行业召开会议讨论稳定币问题

- 多家 ETH 财库公司亏损,BitMine 持有 ETH 账面亏损达 69.5 亿美元

- ZAMA 发布代币质押介绍:协议采用委托权益证明(DPoS)机制,质押奖励来自协议通胀

- 某鲸鱼地址过去 3 小时买入 414.37 枚 XAUT

- 数据:8865 枚 BNB 从匿名地址转出,经中转后流入 Binance

- 白宫将于 2 月 3 日 2:00 召开加密货币和银行关于稳定币收益率的会议

- 分析师:指数显示市场陷入投降阶段,且仍面临进一步下跌风险

- 今晚美股开盘或将继续承压?降息放缓预期引爆贵金属保证金危机,分析师警示市场陷入抛售流动性螺旋

- 瑞银集团已将其对 Strategy 的股票持仓规模增持至 8.05 亿美元

- Trend Research 在 ETH 上的总亏损已达 5.54 亿美元

- Optimism 今日将转移 6400 枚 ETH 以进行流动质押

- Hyperliquid 生态 Assistance Fund 已累计回购超 4000 万枚 HYPE

- 数据:Trend Research 再次向币安存入 2 万枚 ETH,累计已存入 7.36 万枚

- 周末主流 Perp DEX 一览:各平台未平仓合约量均有所下滑,Hyperliquid 环比回落约 30%

- 数据:过去 1 小时 Binance 净流入 7,058.62 万 USDT

- Abraxas Capital止盈 ETH 空单,持仓规模降至 1806 万美元

- 数据:若 ETH 突破 2,397 美元,主流 CEX 累计空单清算强度将达 10.2 亿美元

- Euclid Protocol 完成 350 万美元种子轮和种子轮扩展融资

- 孙宇晨:计划增持价值 5000 万至 1 亿美元的比特币

- 社区质疑Binance 买 BTC 仅是内部资金管理,何一回应Binance 站内买入

- 币安:完成 SAFU 基金首批资产转换,已购买 1 亿美元比特币

- Curve 旗下稳定币 crvUSD 出现轻微脱锚

- 某新建地址加仓 2551 枚 ETH,均价 2266 美元

- 比特币已跌破美国现货 ETF 持有成本,今晚或将迎来压力测试

- CoinShares:数字资产投资产品上周净流出 17 亿美元,年初至今已转为净流出

- Binance 将移除 ARKM/FDUSD、LINK/BNB 等多个现货交易对

- QCP:比特币未来走势关键取决于能否守住 7.4 万美元支撑位

- BitMine 以太坊持仓或成为金融史第五大自有资金交易损失

- 数据:3849.99 枚 ETH 从 Ethena 转入 Copper,价值约 862 万美元

- 交易平台资金费率显示市场高度看空,主流币种均为负值

- QCP:近期走势将取决于机构资金是否重新流入,地缘政治风险缓和等因素

- Binance 将下架 ACA、CHESS、DATA、DF、GHST、NKN 所有现货交易对

- 币安将于 2 月 13 日下架 ACA、CHESS 等 6 个币种

- 俄罗斯矿企 BitRiver 面临破产,创始人因涉嫌逃税被软禁

- CrossCurve:已控制漏洞,被盗 $EYWA 代币不会进入流通

- 各平台白银合约 24 小时资金费率出现差值,Pacifica 与 Binance 间差值达 1.35%

- Solana 在 7 日收入及 DEX 交易量方面持续领先其他区块链

- AI 代理平台 Bankr 已支持于 Solana 网络发行代币

- 数据:393.8 枚 BTC 从 Binance 转出,价值约 2.85 亿美元

- 数据:247.65 枚 BTC 从 Binance 转出,经中转后流入 Coinbase

- Binance SAFU 基金地址已买入 1315 枚 BTC

- 币安 SAFU Fund 购买 1315 枚 BTC,价值 1.0 亿美元

- 某新建地址从 Binance 提取 252 枚 BTC

- ZEC 最大空头止盈近八成 ETH 空头头寸,周盈利已达 1550 万美元

- 不丹主权财富基金近 24 小时再减仓 26,535 枚 ETH

- Binance SAFU 基金地址已开始测试接收 USDT

比推专栏

更多 >>- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

观点

比推热门文章

- 白宫将于 2 月 3 日凌晨 2 时与加密及银行业召开会议讨论稳定币问题

- 多家 ETH 财库公司亏损,BitMine 持有 ETH 账面亏损达 69.5 亿美元

- ZAMA 发布代币质押介绍:协议采用委托权益证明(DPoS)机制,质押奖励来自协议通胀

- 某鲸鱼地址过去 3 小时买入 414.37 枚 XAUT

- 数据:8865 枚 BNB 从匿名地址转出,经中转后流入 Binance

- 白宫将于 2 月 3 日 2:00 召开加密货币和银行关于稳定币收益率的会议

- 分析师:指数显示市场陷入投降阶段,且仍面临进一步下跌风险

- 今晚美股开盘或将继续承压?降息放缓预期引爆贵金属保证金危机,分析师警示市场陷入抛售流动性螺旋

- 瑞银集团已将其对 Strategy 的股票持仓规模增持至 8.05 亿美元

- Trend Research 在 ETH 上的总亏损已达 5.54 亿美元

比推 APP

比推 APP