值得信赖的区块链资讯!

值得信赖的区块链资讯!

纳斯达克申请代币化股票,传统交易所迎来自我革命?

作者:kkk

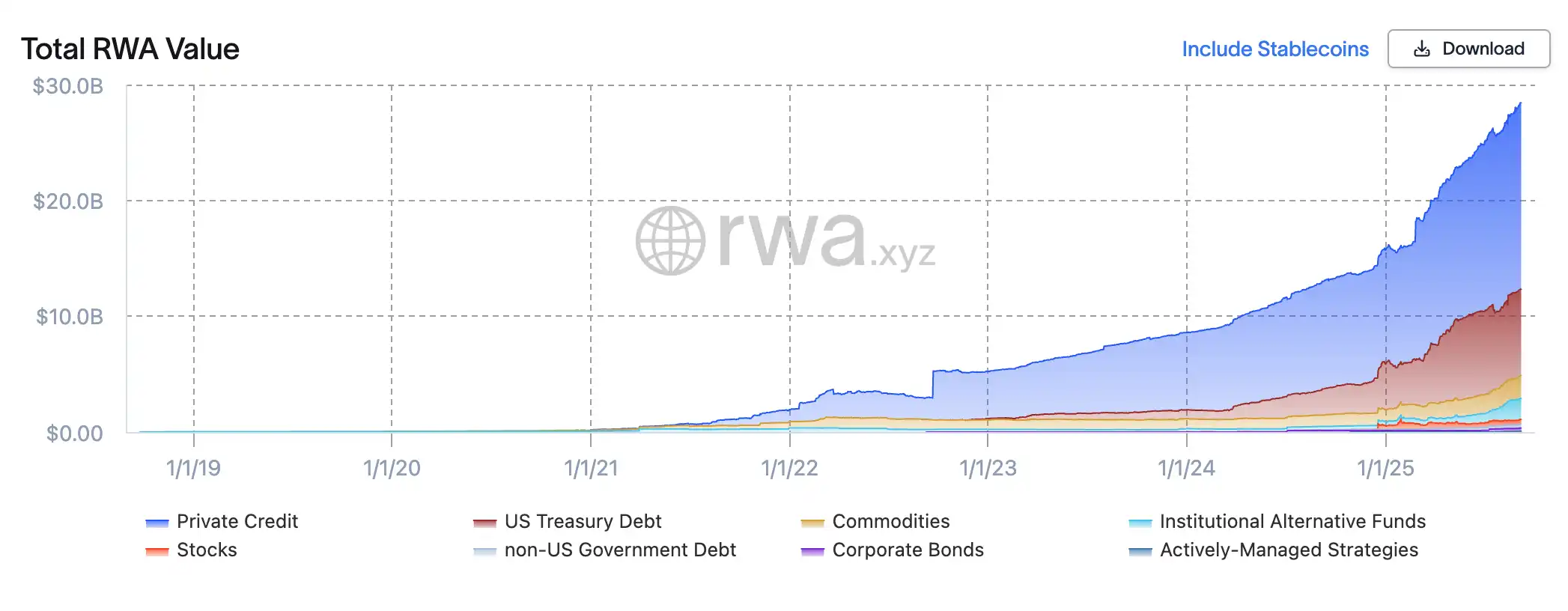

在不到两年的时间里,代币化证券市场经历了近乎「爆炸式」的增长。根据 RWA.xyz 数据,目前 RWA(现实世界资产)代币化的总市值已突破 28 亿美元,其中 链上股票规模达到 4.2 亿美元——而在 2024 年初,这一数字还不到 500 万美元,短短两年暴涨逾 80 倍。

推动这股浪潮的,是企业的集体入场与加速布局:Robinhood 推出代币化私募股权产品,覆盖 SpaceX、OpenAI 等热门标的;Kraken 旗下 XStocks 已上线超 50 种美国股票与 ETF 的代币化版本;Ondo 的 Wall Street 2.0 在以太坊上线超过 100 只美国股票和 ETF;Galaxy Digital 率先将自身纳斯达克上市股票搬上公链;SBI Holdings 则携手 Startale 在日本设立链上交易平台。无论是加密原生企业,还是传统金融巨头,都在争夺代币化股票这条新兴赛道的先发优势。

这不仅是一场 加密与传统金融的竞速赛,更被视为对传统交易所模式的一次潜在「革命」。9 月 8 日,全球第二大交易所纳斯达克选择主动迎战,向美国证券交易委员会(SEC)提交申请,正式拥抱代币化股票,试图将这场变革从「边缘试验」推向 华尔街的核心舞台。

旧体系下的新包装:代币化股票的运行逻辑

代币化股票并不是凭空出现的一种新资产,而是传统股权的一种新的「包装形式」。它的关键在于 如何在现有金融基础设施之上,接入区块链的记账与结算能力。在纳斯达克递交给 SEC 的规则提案中,这一逻辑被表述得极为清晰:未来,投资者在下单时可以在系统里选择「代币化结算」选项,交易撮合依旧在同一本订单簿中完成,不会因代币化而获得额外优先权。真正的变化发生在交易之后——纳斯达克会将结算指令传递给存管信托公司(DTC),由 DTC 将传统股票划入专门账户,并在链上铸造等值代币,再分配到经纪商的钱包中。这样一来,代币化股票与传统股票在交易环节上保持完全一致,只在结算层引入了链上映射。

这种设计意味着,代币化股票并没有游离于全国市场体系(NMS)之外,而是被纳入现有的监管与透明度框架:成交依旧会计入全国最佳买卖报价(NBBO),所有权和投票权与传统股票完全一致,交易监控由纳斯达克和 FINRA 共同执行。换句话说,代币化在这里不是「另起炉灶」,而是一次底层基础设施的升级。「我们并不是要取代现有体系,而是为市场提供另一种更高效、更透明的技术选择。」纳斯达克北美市场高级副总裁 Chuck Mack 在专访中表示,「代币化证券只是在区块链上以新形式表达的同一资产。」既能利用现有的市场结构和清算体系,又能让区块链成为新一代托管与结算工具。

从更宏观的角度来看,代币化的吸引力在于它触动了资本市场的几个核心痛点。首先是 结算效率——在现有体系中,股票交易通常需要 T+1 甚至更久才能完成交割,而链上结算几乎可以实现实时清算,降低对手方风险。其次是 交易时间与可及性——传统交易所遵循开闭市制度,跨境投资还需经过层层中介,而代币化股票理论上可以 24/7 全天候交易,并更容易通过区块链钱包接触到海外投资者。最后则是 资产的可编程性,这意味着代理投票、分红分派甚至公司治理,都有可能在智能合约的支持下实现自动化和透明化。

长远来看,纳斯达克已将代币化定位为资本市场基础设施的下一次迭代。按照计划,随着 DTC 升级完成,链上结算功能最早将在 2026 年第三季度落地,届时代币化股票将在受监管的美国市场内与传统股票并行。纳斯达克明确拒绝以豁免或绕道的方式推进,这不仅维护了投资者保护原则,也避免了流动性碎片化的风险。

不同玩家的路径差异

xStocks:合规托管 + DeFi 可组合性

xStocks 由 Backed Finance 推动,依托瑞士与列支敦士登的 DLT 法案搭建 SPV 持有真实股票,再在公链上按 1:1 铸造代币。代币在法律上是具备资产担保的优先债权凭证,背后有托管人和实时的储备金证明。发行端与交易端分离,代币既能在 Kraken、Bybit 等中心化交易所流通,也能接入 Solana 的 Jupiter、Kamino 等 DeFi 协议。这种模式的亮点是开放和透明,真正具备跨市场、跨协议的组合性,但缺点是流动性依然有限,市场规模尚不足以媲美链下。

Robinhood:持牌券商的闭环链上实验

Robinhood 则走的是完全不同的道路。它依托立陶宛子公司的 MiFID II 牌照,在合规框架下采购并托管美股、ETF 和私募股权,再在 Arbitrum 链上铸造对应代币。所有代币交易都在 Robinhood 自有 App 内闭环完成,代币与实股实时映射,确保「链上数量 = 托管仓位」。这种模式的优势是监管可控、用户体验一致,甚至能实现碎股分红、链上清算,但代币几乎无法自由转移,缺乏开放的流动性。Robinhood 把代币化当成自己扩展金融版图的工具,而不是单纯的市场创新。

Galaxy:上市公司自我上链的「原生代币」

与前两者不同,Galaxy Digital 选择了直接将自己在纳斯达克挂牌的股票搬到链上。它与 SEC 注册的过户代理 Superstate 合作,让股东可通过合规流程把 GLXY 普通股 1:1 转换为 Solana 上的代币化股份。与「镜像代币」或「合成合约」不同,这些代币就是法律意义上的真实股份,享有完整的投票和分红权。Galaxy 的尝试首次实现了「代币与股票同权」,为真正的链上股权市场奠定基础。但它的流动性仍在起步阶段,暂时仅支持注册用户间点对点交易,距离全面二级市场还需要监管进一步放开。

Ondo:打造华尔街 2.0

Ondo Finance 由前高盛高管创立,走的是「机构级包装 + 开放式分销」的路径。最新上线的 Ondo Global Markets 平台,把超过 100 只美国股票和 ETF 代币化搬到以太坊,为非美国投资者提供合法的链上投资入口。其模式是:Ondo 通过持牌经纪商购入并托管真实股票,再在链上 1:1 铸造代币,确保每一枚代币都具备完整的经济权利,包括股息和公司行动。Ondo 的亮点是规模化与开放性——它不仅有每日储备证明、破产隔离和第三方托管,还支持跨链互操作与 DeFi 组合,用户既能投资苹果、特斯拉这样的明星股,也能将代币作为抵押物参与借贷与自动化策略。Ondo 把代币化做成了一种「全球化金融超市」,试图把华尔街的流动性与区块链的透明度结合起来,打造真正意义上的 华尔街 2.0。

相关阅读:《从 Robinhood 到 xStocks,美股代币化都是怎么实现的?》

拥抱还是冒险?华尔街的链上化考验

纳斯达克正式向 SEC 提交代币化股票交易申请,被视为华尔街在数字化进程中的一次「核心尝试」。这一提案的核心是:代币化股票应与其基础证券享有完全相同的权利和保护,交易撮合仍在现有订单簿中进行,清算则由 DTC 负责在链上铸造等值代币。这意味着,代币化不再是边缘化的实验,而可能成为 美国资本市场制度性基础设施的一部分。相比 Robinhood 或 xStocks 仍停留在价格映射、合约凭证的模式,纳斯达克的路径更为彻底——它成为首个将所有股东权利(投票权、分红权、治理权)完整迁移到链上的代币化方案。这意味着,投资者拿到的不再是股票的「影子」,而是具备完整权利的数字化股票本体。

纳斯达克 CEO Tal Cohen 表示,「区块链技术为缩短结算周期、代理投票现代化和公司行为的自动化提供了前所未有的可能性」。换句话说,纳斯达克并不是要推翻旧秩序,而是希望通过最小的制度摩擦来升级市场底层架构,保证投资者保护与市场透明度的核心原则不被动摇。对监管层而言,这一姿态释放了积极信号——与其让代币化在海外或灰色地带野蛮生长,不如直接纳入受监管的框架之中。

然而,负面声音同样存在。摩根大通在研报中直言,债券和股票的代币化「尚未在加密原生公司之外获得显著采用」,提醒市场不要过度夸大短期前景。Citadel Securities 则警告,如果监管机构仓促推进而未制定明确规则,反而可能引发市场风险。全球范围内,世界交易所联合会 (WFE) 也致信监管机构,担忧代币化股票「模仿」真实股权,但可能缺乏股东权利与保障措施,要求强化法律适用与托管框架。这些质疑表明,虽然代币化的潜力巨大,但制度落地仍需要漫长的磨合期。

总结

纳斯达克的提案不仅是一次技术性调整,而是一次制度性的「试水」。如果 SEC 最终批准,这将标志着区块链技术第一次在美国主流股市中占据核心地位,并可能为未来的全天候交易、即时结算和智能合约治理奠定基础。但在这一切真正发生之前,市场仍需观察:监管能否给出清晰框架,投资者能否信任这一新模式,以及代币化是否真的能带来超越传统市场的价值。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Polymarket 上线中国春晚主题预测,含李谷一是否上台、参演机器人品牌等

- 去年十月后持续扛单的疑似 HYPE 上币内幕巨鲸接近回本线,持仓均价 38.76 美元

- 数据:过去 1 小时 Binance 净流出 3,119.41 万 USDT

- 某巨鲸花费 298 万美元买入 647.15 枚 XAUT

- Moltbook 因配置问题泄露数据库,暴露 150 万个 API 授权令牌

- Zhu Su:比特币 OG 离场并非利空,反而强化比特币长期“货币属性”

- Zhu Su:比特币 OG 退出并非末日,比特币从不依赖任何单一实体

- 数据:200 万枚 TON 转入 Binance,价值约 272 万美元

- Trend Research 向币安转入 1 万枚 ETH,价值 2335 万美元

- Meme 币 KellyClaude 市值短时突破 900 万美元新高,24 小时涨幅达 60%

- Binance 合约在多资产模式下支持稳定币 U 作为保证金资产

- 爱泼斯坦从 2011 年起就关注比特币,曾与彼得·蒂尔探讨比特币本质

- Meme 币 CLAWD 市值回涨至 2000 万美元,24 小时涨幅达 94%

- MetaMask 将于本周上线第一季 LINEA 代币奖励查询功能

- Kalshi 1 月名义交易额超 95 亿美元,创单月成交量历史新高

- 某巨鲸 HYPE 多仓浮盈达 2021 万美元

- Gate Ventures 宣布战略投资 Mesh,布局加密原生支付基础设施

- 持续利好刺激,HYPE 突破 38 美元

- Abraxas Capital 在 Hyperliquid 上的空单资金费率收益已接近 4000 万美元

- Tron Inc.增持 174,740 枚 TRX,TRX 国库持仓升至逾 6.79 亿枚

- 数据:美国 Solana 现货 ETF 单日总净流入 558 万美元

- 爱泼斯坦 2014 年曾向 Coinbase 投资 300 万美元,Coinbase 联创知情

- HYPE 日内涨超 21%,价格突破 38 美元

- 麻吉持续加仓 ETH、HYPE 多单,总持仓金额已升至 623 万美元

- 寒武纪股价盘中大幅跳水 公司回应:不清楚具体原因,市场很多传闻都是假的

- Michael Saylor 曾被爱泼斯坦团伙拉拢参加社交活动,但对进入后者圈子兴趣冷淡

- 新加坡海湾银行升级清算网络,支持稳定币结算服务

- Ark Invest 周一增持 Circle、BitMine 和 Bullish 股票

- 数据:星展银行从 Wintermute 收到 585 万美元以太坊

- Vitalik 提出创作者代币新方案,专家质疑:DAO 治理问题恐让方案失效

- BTC OG 内幕巨鲸近 11 小时囤积 806.47 枚 BTC,价值 6336 万美元

- 财新:印度央行提议推进金砖数字货币互联,拟用联盟链搭建跨境结算桥梁

- 观点:比特币当前反弹需谨慎对待,5.7 万美元可期待长期需求复苏

- 摩根大通报告:89% 家族办公室未持有加密货币,仅 17% 计划未来投资

- RootData:B3 将于一周后解锁价值约 724 万美元的代币

- 以太坊跌破 2300 美元,近 1 小时跌 2.43%

- 圆桌 Space 预告:大盘持续下行、行情步入熊市,长期主义真正依赖的是什么?

- 数据:鲸鱼 LoraCle 增加 HYPE 多头持仓至 5300 万美元,浮盈超 2750 万美元

- FTX 用户与律师事务所 Fenwick & West 就其在 FTX 事件中的角色达成和解意向

- 消息人士透露 xAI 和 SpaceX 细节:兑换比率为 0.1433

- 数据:比特币短期企稳可能取决于抛售压力的消退和需求的回升

- Binance 已恢复提现业务

- 分析:Vitalik 今日卖出 ETH 或为捐赠计划一部分,总量 16,384 枚 ETH

- 链上股民清仓纳指空单并将资金追空黄金,另以 5900 万美元抄底加密市场

- 韩国金融科技公司 Hecto 加入 Circle 支付网络

- 参议院通过政府停摆妥协方案,众议院面临关键“规则投票”考验

- 木头姐:激进做法是现在从黄金换仓比特币,比特币 2030 年乐观目标价为 150 万美元

- 某巨鲸过去 15 小时向 OKX 充值 4199 万美元 ETH,预计总亏损超 2811 万美元

- Aptos 生态借贷协议 Echelon 已开放空投申领

- 数据:加密板块普遍反弹,DeFi 板块上涨 3.53%,仅 NFT 及 GameFi 板块小幅下跌

比推专栏

更多 >>- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

观点

比推热门文章

- 去年十月后持续扛单的疑似 HYPE 上币内幕巨鲸接近回本线,持仓均价 38.76 美元

- 数据:过去 1 小时 Binance 净流出 3,119.41 万 USDT

- 某巨鲸花费 298 万美元买入 647.15 枚 XAUT

- Moltbook 因配置问题泄露数据库,暴露 150 万个 API 授权令牌

- Zhu Su:比特币 OG 离场并非利空,反而强化比特币长期“货币属性”

- Zhu Su:比特币 OG 退出并非末日,比特币从不依赖任何单一实体

- 数据:200 万枚 TON 转入 Binance,价值约 272 万美元

- Trend Research 向币安转入 1 万枚 ETH,价值 2335 万美元

- Meme 币 KellyClaude 市值短时突破 900 万美元新高,24 小时涨幅达 60%

- Binance 合约在多资产模式下支持稳定币 U 作为保证金资产

比推 APP

比推 APP