值得信赖的区块链资讯!

值得信赖的区块链资讯!

当主理人成为DeFi借贷的风险变量,算法如何重塑市场?

原文作者:@0xJaehaerys,Gelora Research

原文编译:EeeVee、SpecialistXBT,BlockBeats

编者按:在 Stream Finance 和 USDX 相继暴雷后,DeFi 社区正在经历一场痛苦的祛魅。Morpho 和 Euler 等协议引入的「主理人(Curator)」模式,本意是为了解决流动性割裂,却在不经意间将「人」的道德风险重新请回了链上。本文作者指出,当前的借贷协议错误地将「风险定义」与「订单撮合」捆绑在了一起。通过借鉴传统金融的订单簿模型,本文构建了一种无需主理人、由算法自动路由的新范式。

借贷市场的演进逻辑

回顾链上交易的进化史,能为我们理解借贷市场提供参考。

基于恒定函数的 AMM(如 Uniswap)解决了一个根本问题:如何在没有活跃做市商的情况下创建市场?答案是利用不变函数预设流动性的「形状」。流动性提供者预先同意一套策略,并由协议自动处理执行。

这在交易领域很有效,因为交易相对简单:买卖双方在某个价格相遇即可。但借贷要复杂得多。一笔贷款包含多个维度:

利率

抵押品类型

贷款价值比 (LTV)

期限 (固定 vs 活期)

清算机制

借贷的撮合需要同时满足上述所有维度的约束。

早期的 DeFi 借贷直接沿用了类似 AMM 的解决方案。像 Compound 和 Aave 这样的协议预设了利率曲线,放贷人加入一个共享的资金池。这让借贷市场在没有活跃放贷人的情况下也能运转。

但这个类比有一个致命缺陷。在 DEX 的交易中,恒定函数曲线的形状影响的是执行质量(滑点、深度);而在借贷中,利率曲线的形状直接决定了风险。当所有放贷人共享一个池子时,他们也共享了池子接受的所有抵押品的风险。放贷人无法表达他们只想承担某种特定风险的意愿。

在交易领域,订单簿解决了这个问题:它允许做市商定义自己的「曲线形状」。每个做市商在自己舒适的价格上报价,订单簿将这些报价聚合成一个统一的市场,但每个做市商仍掌控着自己的风险敞口。

借贷能采用同样的方法吗?一个名为 Avon 的项目试图回答这个问题。

流动性割裂难题

为了给放贷人控制权,DeFi 的第一次尝试是市场隔离。

Morpho Blue、Euler 等协议允许任何人创建具有特定参数的借贷市场:指定的抵押物、借出资产、固定的清算贷款价值比 (LTV) 和利率曲线。放贷人存入符合其风险偏好的市场。一个市场的坏账绝不会波及另一个市场。

这对放贷人来说很完美,他们得到了想要的风险隔离。

但对借款人来说,这带来了割裂。

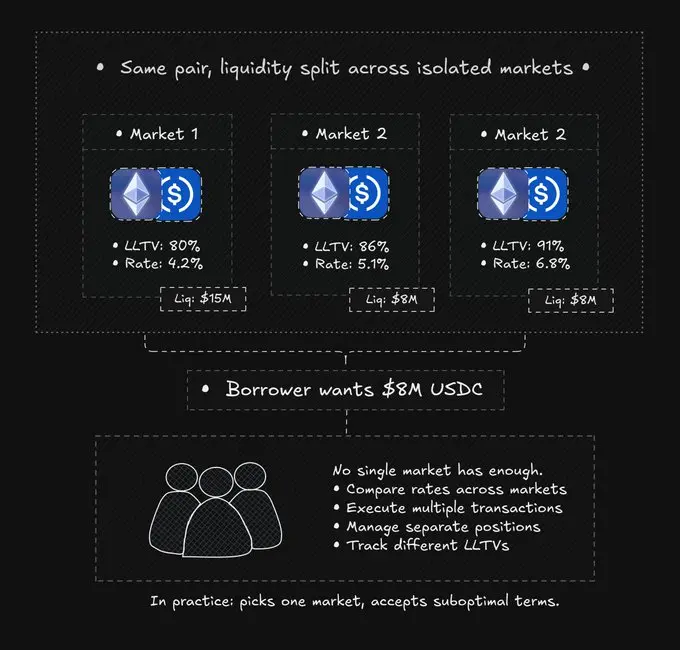

以 ETH-USDC 借贷为例,可能存在十几个不同的市场:

市场 B:300 万流动性,86% LTV,5.1% 利率

市场 C:200 万流动性,91% LTV,6.8% 利率

……以及其他 9 个流动性更低的市场

想借 800 万美元的用户无法从单一市场获得满足。他们必须手动比价、执行多笔交易、管理分散的头寸,并跟踪不同的清算阈值。理论上的最优解需要将贷款拆分到四个以上的市场中。

实际上没人这么干。借款人通常只选一个市场。资金在割裂的池子中利用率低下。

市场风险隔离解决了放贷人的问题,却制造了借款人的问题。

策展金库的局限

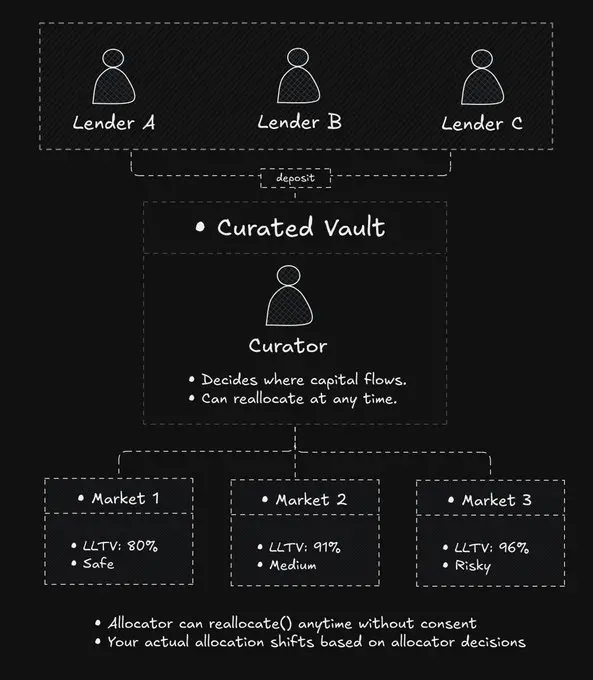

策展金库模式试图弥合这一鸿沟。

其理念是:由专业的主理人管理资金流向。放贷人存入金库,主理人将资金分配到底层各个市场,优化收益并管理风险。借款人面对的依然是割裂的市场,但至少放贷人不用自己手动调仓了。

这帮助了想要「躺平」的放贷人,但它引入了 DeFi 本致力于消除的东西:自由裁量权。

主理人决定哪些市场获得资金,且可以随时重新分配。放贷人的风险敞口会随着主理人的决策而改变,且无法预测或控制。正如某推特用户所言:「主理人是在和借款人 PvP,但借款人甚至不知道自己在被收割。」

这种不对称性不仅体现在策略上,还体现在基础界面的准确性上。Morpho 的 UI 有时会显示「有 300 万美元可用流动性」,但实际执行时,低利率的资金极少,大部分资金位于高利率区间。

当流动性协调依赖于人类决策时,透明度就会受损。

资金分配者按他们的时间表调整市场流动性,而不是按市场的即时需求。金库试图通过「再平衡」解决借款人的割裂问题,但再平衡需要 Gas 费,依赖主理人的意愿,且往往滞后。借款人依然面临次优利率。

将风险与撮合分离

借贷协议混淆了两个截然不同的模块。

用户对风险的定义: 不同放贷人对抵押品质量、杠杆率看法不同。

协议撮合借贷的方法:这是机械的。它不需要用户的主观判断,只需要高效的路由。

资金池模式将两者捆绑,放贷人失去了控制权。

隔离池模式分离了风险定义,但放弃了撮合,借款人必须手动寻找最优路径。

策展金库模式通过主理人的角色,重新把撮合加了回来,但引入了对主理人的信任假设。

能否在不引入自由裁量权(人工干预)的情况下自动化撮合?

交易领域的订单簿做到了这一点。做市商定义报价,订单簿聚合深度,撮合是确定性的(最佳价格优先)。没有人决定订单去哪,机制决定一切。

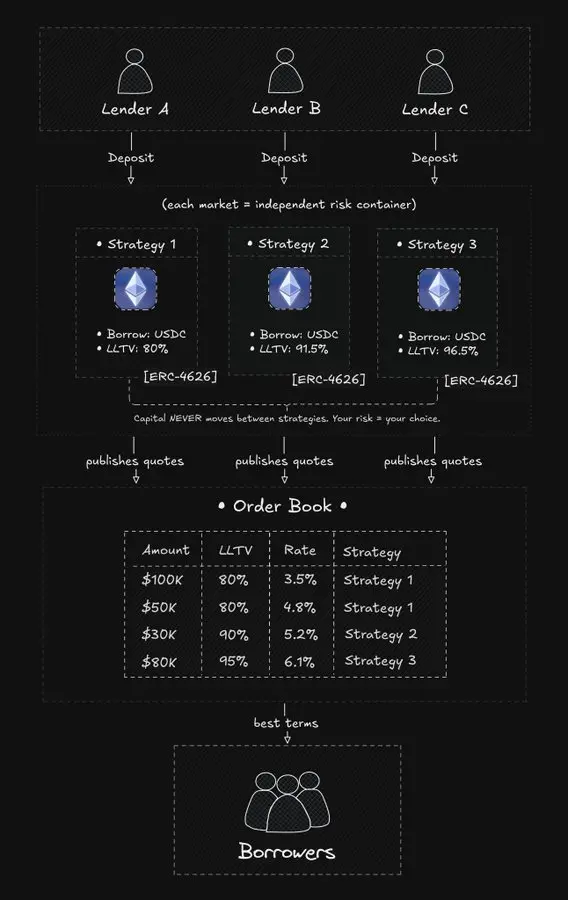

CLOB 借贷将同样的原则应用于信贷市场:

放贷人通过隔离的策略定义风险。

策略向共享的订单簿发布报价。

借款人与统一的流动性交互。

撮合自动发生,无需主理人介入。

风险留在放贷人手中,协调变得机械化。任何环节都不需要信任第三方。

双层架构

Avon 通过两个独特的层级实现订单簿借贷。

策略层

一个「策略」就是一个参数固定的隔离借贷市场。

策略创建者定义了以下参数:抵押品/借出资产、清算 LTV、利率曲线、预言机、清算机制。

一旦部署,利率曲线的形状不可更改。放贷人在存款前确切知道规则。

资金永远不会在各个策略之间移动。

如果你存入策略 A,你的钱就待在策略 A,直到你取款。没有主理人,没有再平衡,没有突如其来的风险敞口变化。

虽然仍有人(策略经理)设定参数,但他们与主理人有本质区别:主理人是资金分配者(决定钱去哪),策略经理是真正的风险管理者(定义规则但不动钱),参考 Aave DAO。资金分配的决策权始终在放贷人手中。

系统如何适应市场变化?靠竞争,而非参数修改。如果无风险利率飙升,这就迫使旧策略被淘汰(资金流出),新策略被创建(资金流入)。「自由裁量权」从「资金该去哪」(主理人决策)转变为「我该选哪个策略」(放贷人决策)。

撮合层

策略不直接服务借款人,而是向共享订单簿发布报价。

订单簿将所有策略的报价聚合成一个统一视图。借款人看到的是所有接受其抵押品的策略的综合深度。

当借款人下单时,撮合引擎会:

按兼容性过滤报价(抵押品类型、LTV 要求)。

按利率排序。

从最便宜的开始成交。

在一个原子性的交易中结算。

如果一个策略能满足整个订单,它就全包;如果不能,订单会自动拆分到多个策略中。借款人只感知到一笔交易。

重要提示: 订单簿只读取策略状态,不能修改它。它只负责协调访问,无权分配资本。

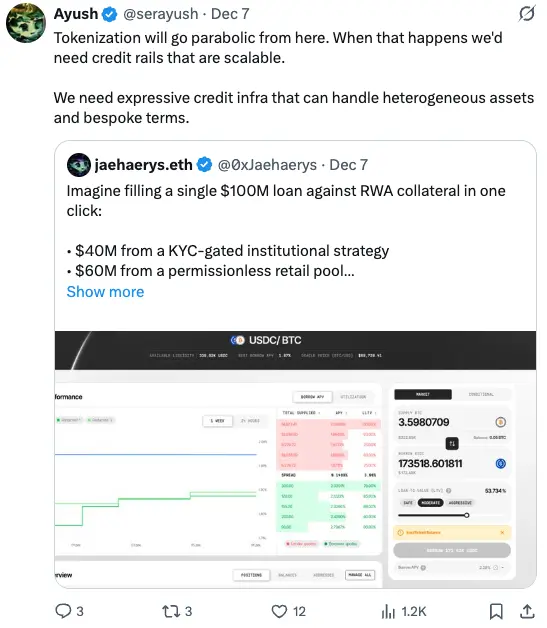

RWA 的福音

DeFi 在机构采用上一直面临结构性矛盾:合规要求隔离,但隔离扼杀流动性。

Aave Arc 尝试了「围墙花园」模式,合规参与者有自己的池子。结果是流动性浅、利率差。Aave Horizon 尝试了「半开放」模式(RWA 发行方需 KYC,但放贷免许可),这是进步,但机构借款人仍无法触及 Aave 主池的 320 亿美元流动性。一些项目探索了许可型 rollup。KYC 流程在基础设施层面完成。这种方式适用于某些用例,但会造成网络层流动性的分散。链 A 上的合规用户无法访问链 B 上的流动性。

订单簿模型提供了第三条路。

策略层可以实施任何访问控制(KYC、地域限制、合格投资者检查)。撮合引擎只负责匹配。

如果一个合规策略和一个免许可策略都提供兼容的条款,它们可以同时填充同一笔贷款。

想象一个企业财库抵押代币化国债借款 1 亿美元:

3000 万 来自需机构 KYC 的策略(养老基金 LP)

2000 万 来自需合格投资者认证的策略(家族办公室 LP)

5000 万 来自完全免许可的策略(散户 LP)

资金在源头从未混合,机构保持合规,但流动性在全球范围内是统一的。这打破了「合规即隔离」的死结。

多维撮合的机制

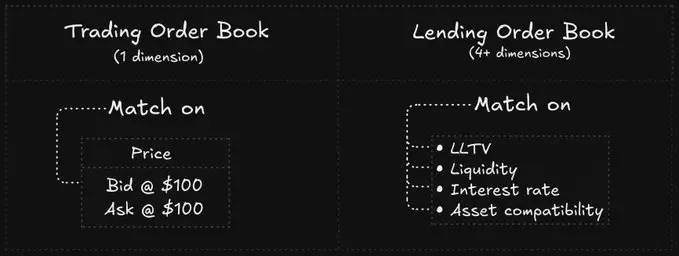

订单簿只在一个维度上撮合:价格。最高的出价和最低的卖价匹配。

借贷订单簿必须同时在多个维度上撮合:

利率: 必须低于借款人可接受的上限。

LTV: 借款人的抵押率必须满足策略要求。

资产兼容性: 币种匹配。

流动性: 市场的流动性充足。

借款人提供更多的抵押品(更低的 LTV)或接受更高的利率,就能匹配到更多的策略。引擎会在这个约束空间中找到最便宜的路径。

对于大额借款人而言,需要注意一点。在 Aave 中,10 亿美元的流动性是一个单体的资金池。而在订单簿借贷中,10 亿美元可能分散在数百种策略中。一笔 1 亿美元的借款会迅速消耗掉整个订单簿,从最便宜的策略开始,逐步填充到最贵的策略中。滑点显而易见。

基于资金池的系统也存在滑点,只是表现形式不同:使用率的激增会推高利率。区别在于透明度。在订单簿中,滑点是预先可见的。而在资金池中,滑点则是在交易执行后才显现出来。

浮动利率与重新报价

DeFi 借贷使用浮动利率。随着利用率变化,利率也随之变化。

这带来了同步挑战:如果策略利用率变了,但订单簿上的报价没更新,借款人就会成交在错误的价格上。

解决方案:持续重新报价。

一旦策略状态改变,立即向订单簿发布新报价。这需要极高的基础设施性能:

极快的出块时间。

极便宜的交易成本。

原子的状态读取。

这也是为什么 Avon 选择建立在 MegaETH 之上。在以太坊主网上,这种架构因 Gas 费过高而不可行。

存在的摩擦:

如果市场利率变动,但策略的固定曲线不适应,会出现「真空(Dead Zone)」——借款人嫌贵不借,放贷人也没收益。在 Aave 中曲线会自动调整,而在 CLOB 模式下,这需要放贷人手动提款并迁移到新策略。这是为了获得控制权所付出的代价。

多策略头寸管理

当一笔贷款由多个策略填充时,借款人实际上持有多策略头寸。

虽然界面上看起来是一笔贷款,但底层是独立的:

独立的利率: 组件 A 的利率可能因为策略 A 的利用率上升而上涨,而组件 B 不变。

独立的健康比率(Health Ratio): 币价下跌时,LTV 限制更严的组件会先被局部清算。你不会一次性爆仓,而是像被「蚕食」一样经历一系列部分清算。

为了简化体验,Avon 提供了统一的头寸管理(一键添加抵押品,自动按权重分配)和一键再融资功能(通过闪电贷自动借新还旧,始终锁定市场最优利率)。

结论

DeFi 借贷经历了几个阶段:

资金池协议 (Pooled): 给了借款人深度,但剥夺了放贷人的控制权。

隔离市场 (Isolated): 给了放贷人控制权,但割裂了借款体验。

策展金库 (Vaults): 试图弥合两者,但引入了人为决策的风险。

订单簿借贷 (CLOB): 实现了上述模式的解耦。风险定义权回归放贷人,通过订单簿引擎实现撮合。

这种设计原则很清晰:当撮合可以通过代码实现时,就不再需要人类干预。市场可以自我调节。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- PayPal 申请犹他州工业银行执照,拟设立 PayPal Bank 扩展金融服务

- 某巨鲸 20 倍杠杆加仓做空 SOL,目前浮盈约 1590 万美元

- 麻吉大哥账户自 10 月 11 日以来被清算 200 次,损失超 2288 万美元

- Grayscale 发布 2026 年数字资产展望,预测比特币将创新高

- a16z 于 2 小时前将 27.6 万枚 COMP 转入 Coinbase Prime

- 分析:市场预期日本央行周五加息 25 个基点、下任美联储主席继任者再生变数等因素导致比特币下跌

- Grayscale:量子计算在 2026 年不太可能影响加密货币价格

- 美联储理事米兰:可能在 1 月底任期届满后继续留任 直至继任者确认

- 数据:ETH 当前全网 8 小时平均资金费率为 0.0022%

- 比特币活跃地址数降至一年来最低水平,引发对区块空间需求的新担忧

- 美国参议院将加密货币市场结构法案推迟到明年审议

- 某新钱包从 Kraken 提取 3301 枚 ETH,并以此购入 51373 枚 AAVE

- 特朗普称将考虑赦免比特币应用 Samourai 开发者 Keonne Rodriguez

- Vast 正洽谈 3 亿美元融资

- 美联储威廉姆斯:支持上周降息 25 个基点,但下次行动尚难判断

- 特朗普:现在比以往任何时候都更接近达成和平协议

- MetaMask 新增对比特币的原生支持,继续推进多链化进程

- 英国最高法院驳回 130 亿美元 BSV 案件上诉

- 路透社:纳斯达克将正式申请5X23小时交易

- 美股收盘三大股指收跌,特斯拉涨 3.5%

- 美SEC主席:政府利用加密货币进行大规模监控的能力必须被限制

- 数据:21.67 万枚 SOL 从 Bitgo 转入 Fidelity FSOL ETF,价值约 2716 万美元

- 福布斯:马斯克净资产突破6700亿美元

- 贝莱德增聘七位数字资产高管,加速拓展全球加密战略

- SEC 加密货币工作关于金融监控和隐私的圆桌会议已开始

- 数据:4563.25 万枚 MOVE 从 Movement Network 转出,价值约 1752 万美元

- 美联储威廉姆斯:已回到充足准备金水平

- 威廉姆斯:市场估值偏高,但定价合理

- The Information:OpenAI聘请谷歌高管负责并购事务,任命Albert Lee担任企业发展负责人

- Circle 宣布收购 Axelar 初始开发团队 Interop Labs 及其知识产权,加速跨链互操作性布局

- Bitfinex Alpha 报告:2026 将是流动性之年,加密 ETP 资管规模或超 4000 亿美元

- 数据:530.94 枚 BTC 从 Wintermute 转出,价值约 4.61 亿美元

- 数据:共计 11.45 万枚 SOL 转入 Coinbase,价值约 1.45 亿美元

- Anchorage Digital 收购加密货币平台 Securitize For Advisors

- 巨鲸“pension-usdt.eth”过去 7 天连胜 11 笔交易,总利润超 2500 万美元

- 数据:240.36 枚 BTC 从 Bybit 转出,经中转后流入 Anchorage Digital

- 美联储理事:重启国库券购买并非量化宽松,将继续将部分风险转移至私人市场

- 数据:今日加密货币市值前 100 代币涨跌

- 威廉姆斯:货币政策关注就业与通胀风险

- 威廉姆斯:美联储将积极使用常备回购便利工具管理流动性

- 美联储威廉姆斯:预计 2026 年 GDP 增速将达 2.25%

- 预测市场显示凯文·沃什当选美联储主席概率已超越凯文·哈塞特

- 数据:共计 1.29 万枚 ETH 从 Coinbase Prime 和 Wintermute 转出,价值约 3916 万美元

- ETH跌破3000 USDT

- Sky Protocol 上周斥资 190 万 USDS 回购 3410 万枚 SKY 代币

- 今日美国比特币 ETF 净流入 104 枚 BTC,以太坊 ETF 净流出 7225 枚 ETH,SOL ETF 净流入 30441 枚 SOL

- 标普 500 金融板块交易创历史新高,上涨 0.4%

- 美股加密股跌幅快速扩大,Gemini(GEMI)跌 13.69%,Circle(CRCL)跌 6.61%

- 尤文图斯粉丝币 JUV 一度跌超 13%,Tether 收购遭拒但仍是第二大股东

- 芝商所推出基于现货报价的 XRP 和 SOL 期货合约

比推专栏

更多 >>观点

比推热门文章

- a16z 于 2 小时前将 27.6 万枚 COMP 转入 Coinbase Prime

- 分析:市场预期日本央行周五加息 25 个基点、下任美联储主席继任者再生变数等因素导致比特币下跌

- Grayscale:量子计算在 2026 年不太可能影响加密货币价格

- 【比推每日新闻精选】路透社:纳斯达克将正式申请 5×23 小时交易;特朗普称将考虑赦免比特币应用 Samourai 开发者 Keonne Rodriguez;福布斯:马斯克净资产突破6700亿美元;比特币网络活跃度降至 12 个月以来的最低水平

- 美联储理事米兰:可能在 1 月底任期届满后继续留任 直至继任者确认

- 数据:ETH 当前全网 8 小时平均资金费率为 0.0022%

- 比特币活跃地址数降至一年来最低水平,引发对区块空间需求的新担忧

- BTC跌回1万美元?!彭博资深专家给出最悲观预测

- 美国参议院将加密货币市场结构法案推迟到明年审议

- 某新钱包从 Kraken 提取 3301 枚 ETH,并以此购入 51373 枚 AAVE

比推 APP

比推 APP